扶養控除 親を扶養している場合

2007/01/23 11:05

扶養家族というと、子供も奥さんもいない私には関係ないものだと思っていたら、親に対して扶養している場合は当然扶養控除を受けられるようです。

しかも70歳以上の親と同居していれば、1人あたり58万円の控除を受けることができます。

扶養控除とは、収入が0もしくは少ない人の生活費を負担しているんだから、税金は安くしてあげますよ。というような優遇措置。

そのため、扶養する相手の年齢で控除額が違ってきます。

受験や大学生活で最もお金がかかるであろう19~22歳で、最大63万円/一人の控除を受けることができます。

以下、年齢や区分による控除額。

| 年齢 | 区分 | 控除額 |

|---|---|---|

| 0~15歳 | 対象外 | 0円 |

| 16~18歳 | 一般の 控除対象扶養親族 |

38万円 |

| 19~22歳 | 特定扶養親族 | 63万円 |

| 23~69歳 | 対象外 | 0円 |

| 70歳~ | 同居親等以外の者 | 48万円 |

| 同居老親等 | 58万円 |

用語について

| 控除対象扶養親族 | その年12月31日現在の年齢が16歳以上の人 |

| 特定扶養親族 | その年12月31日現在の年齢が19歳以上23歳未満 |

| 老人扶養親族 | その年12月31日現在の年齢が70歳以上 |

| 同居親族等 | 老人扶養親族のうち、納税者又はその配偶者の直系の尊属(父母・祖父母など)で、納税者又はその配偶者と常に同居している人 |

注意点

病気などの治療のために1年以上納税者等と別居している場合でも、同居に該当します。が、老人ホーム等へ入所している場合は、同居とはいえません。

0~15歳では控除額が0円ですが、これは子ども手当が支給されるためですね。

また23歳以上の成人の場合、無職でも控除対象にはならないようです。

① 配偶者以外の親族(6親等内の血族及び3親等内の姻族(いんぞく)を言います)又は都道府県知事から養育を委託された自動(里子)や市町村長から用語を委託された老人であること

家族でも配偶者は扶養親族にはなりません。配偶者は配偶者控除や配偶者特別控除が適用されます。

② 納税者と生計を一にしていること

同居している家族(①を満たすこと)もそうですが、別居している場合でも生活費などを送金しているような両親なども「生計を一にしている」に当てはまります。

③ 年間の合計所得金額が38万円以下であること

「株」や「FX」、「不動産所得」をはじめ、「給与所得で給与所得者控除を引いたぶん」などの合計が38万円を超えると、扶養を受けられなくなります。

給与所得の場合は、給与所得控除(65万円~)を引いた額が38万円を超えなければいいため、お子さんがアルバイトなどをしていて、103万円(38万円+65万円の合計)を超える給与所得がある場合は注意が必要です。

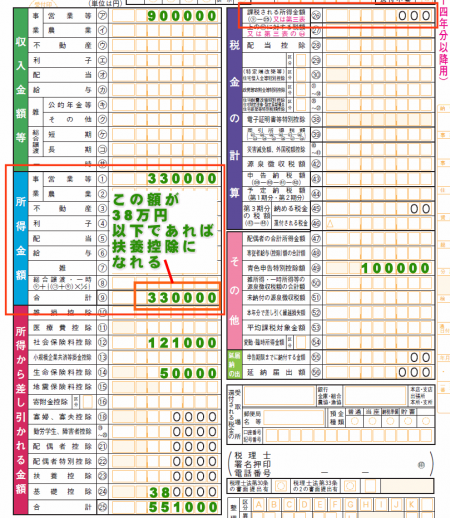

例えば、年金所得以外に90万円ほどの収入があり、経費などを引いたぶんが33万円だったとします。

この場合、この33万円は「所得金額」と呼ばれるんですが、この「所得金額」が38万円以下でないと、扶養になりません。

上の画像の例だと、「社会保険料控除」や「生命保険料控除」そして「基礎控除」の合計55万1000円の控除があり、所得金額を超える控除額なので「課税される所得金額」は、0円になります。

私は最初勘違いして、この課税される所得金額が0円になれば扶養に入れるのかと思っていたのですが、税務署に確認したところ「所得金額」の合計の値が38万円以下でないと扶養になれないとのことでした。

④ 青色申告の事業専従者としてその年を通じて一度も給与の支払を受けていないこと。又は白色申告の事業専従者でないこと

家族の誰かが事業をしていて、青色申告の事業専従者もしくは白色申告の事業専従者として働いている人は、給与を必要経費として計上することが出来、二重の控除になってしまうため、扶養控除は受けられません。

税務署に聞いてみました

一応、税務署に出向いて聞いて確認してみました。

それにしても2月15日以降、確定申告の受付が開始されると税務署はものすごい人、人、人。

たまにはじめての確定申告で車で来る人がいるんですけれど、はっきり言って駐車場待ちするのであれば、2~3時間は待たされると覚悟していたほうがいいかも。

それだけじゃなくて、相談をするのにも順番待ち。20~30分並ばなければなりません。

出来れば9時近くのほうがすいていて、時間が経つにつれ、人が増えていきます。

と、向こうの人が言うに、

税務署「ただし、所得の合計が38万以上あるとだめですね。ご両親は、年金をもらっていらっしゃいます?」

私「あ、はい。

え?年金の合計が38万を超えるとダメなんですか?」

(たとえば、月々5万円の年金支給を受けとっていると1年で60万。うーん・・・)

税務署「年金をもらっている場合、年金控除というのがありまして。120万ですね。

で、先ほどの38万と足して、158万円以下なら大丈夫です」

と、こんな感じのやりとりがありました。

ということは私の場合、58万円の控除を受けられそうですね。

18年度の所得は330万円以下だったので、所得税は10%。

つまり、5.8万円税金が安くなるって事ですね。

ただし、実はこの時大きな間違いを犯してしまったのですが、私の場合、親父がおふくろを配偶者控除として提出してしまいました。

1人の扶養家族を「配偶者控除」と「扶養控除」の2つの控除対象にすることはできません。

そのため、この場合、私はおふくろを扶養控除対象とすることはできなくなります。

配偶者控除

上で扶養控除は、配偶者は含まれないと書きましたが、配偶者の場合は配偶者控除というものがあるようですね。

私は独身なので関係ありませんが・・・。^ ^;ゝ

リンク先が詳しいので確認してみてください。

扶養控除について

今までは扶養?関係ない。なんて思っていたんですけれど、いろいろ調べてみると何となくわかってきたような・・・。

仮に私が1年の売上高が300万だとしたら、基礎控除(38万)、そして今回の扶養控除(58万)の計96万を引くことが出来ます。

えっと、そうすると204万円の10%、20.4万円が今の計算段階で算出された所得税ですね。

実際には、国民年金や生命保険、経費等を引いていくのでもう少し低くなりますが。

うーん。なるほどなるほど。他に控除されるものがないかな。(笑

いろいろ調べて何かわかったらまた載せてみます。

関連サイト

![]() この記事の間違いを指摘する

この記事の間違いを指摘する![]()

![]() 2007/01/23 11:05 | このページのトップへ | コメントを書く | 管理

2007/01/23 11:05 | このページのトップへ | コメントを書く | 管理