The Camtasia Studio video content presented here requires JavaScript to be enabled and the latest version of the Adobe Flash Player. If you are you using a browser with JavaScript disabled please enable it now. Otherwise, please update your version of the free Adobe Flash Player by downloading here.

↑詳しくは、やよいの青色申告で入力してみる 簡単取引入力

人気記事

| 確定申告 超初心者用記事 | 確定申告をしてみよう! |

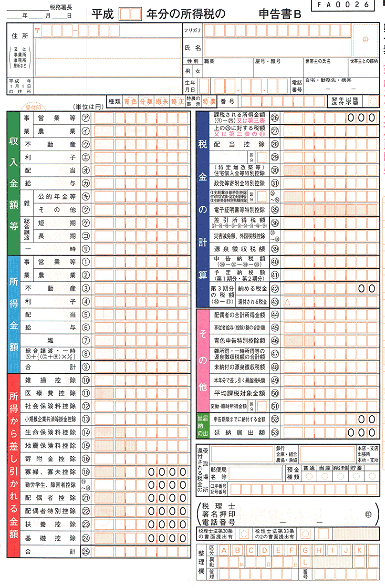

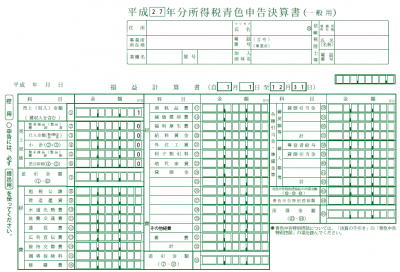

確定申告ではこれを提出する!

申告書B

収支内訳書

会計ソフトを使えば印刷できる

- 白色申告とは

… 副収入や初めての確定申告には白色申告で。 - 会計ソフトの使い方

帳簿?簿記?さっぱりわからない人でも、確定申告できてしまう? - 青色申告とは

税金が安くなる青色申告とは - FXの確定申告の仕方

実際にFXで利益が出た私の例を使って確定申告の手順を紹介

会計ソフト を使って簡単!確定申告

確定申告と用語

確定申告どころか会計・経理・税金についてほとんど知識がなかった管理人が、2週間で複式簿記で記帳し、無事確定申告を申告。

その中で得た知識をもとに

確定申告・会計ソフト、そして税金について細かくかみ砕いて説明していこうと思っています。

確定申告って? まずはじめに

このサイトでは、個人事業主やフリーライター、アフィリエイター、オークションやネットショップで収入を得ている(もしくは今後得ようとしている)人を対象にしています。

そもそも確定申告とは?

- 確定申告とは

- 確定申告の手順

- 税務署に提出する書類はこれだ!

- 私はこうして白色申告した

確定申告・記帳で使われる用語

おそらく最も確定申告初心者が突き当たる壁が、確定申告や記帳するときに頻繁にお目にかかる『用語』のわかりにくさ。ではないでしょうか?

もちろん私も最初は「確定申告」がなにをすることなのかもわからない状態でした。

最も困難なのが、色々なサイトや書籍を見回って用語を調べてみても、理屈ばかりでさっぱりイメージできないことです。

画像と実際のデータで紹介

そこで当サイトでは、なるべく写真で紹介できるようなものは画像を使用し、またなるべく私のデータを使用したリアリティのある実例で各用語を説明してみたいと思います。

この他にも多数の用語や疑問解決に役立つ記事を紹介しています。

会計ソフト

会計ソフトとは?

とりあえず私が実行したのが会計ソフトをインストールすることでした。

よくはわからないけれど、会計ソフトを使えば

知識がなくてもなんとかなるのではないかと。

上記以外にも、実際に私が会計ソフトに入力してみた画面と共に使い方を紹介しています。

動画で説明

私が使用している「やよいの青色申告」の初期設定の仕方・入力方法を動画で紹介します。

なんとなく流れをつかんでみる感じでかまいません。

会計ソフト・確定申告 簡単アクセス

当サイトの人気・代表記事へのアクセスリンクです。

2007年09月現在 記事数 92ページ

| 白色申告について | 税金の疑問 |

| 会計ソフトについて | |

| カテゴリー | |

|

|

e-Taxがエラーで使えない・進まない場合の解決方法

e-Taxで確定申告をしょうとしたら、エラーが出て出来ない。進まない場合の解決策を紹介。

2024/02/27 22:27:30 【 e-Taxがエラーで使えない・進まない場合の解決方法 】 | コメント |

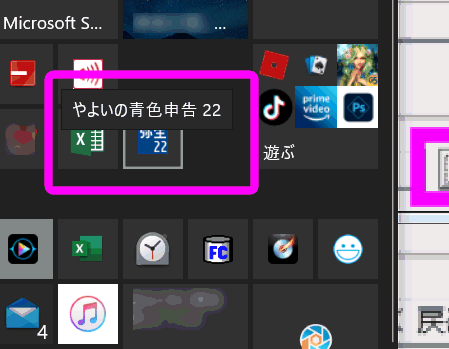

古いやよいの青色申告のデータを新しいソフトで使う

パソコンを買い替えて、最新のやよいの青色申告を購入したのですが、古いパソコンで使っていたやよいの青色申告のデータが取り込めない!?

新しいパソコンに買い替えたのですが、やよいの青色申告のDVDがない!?

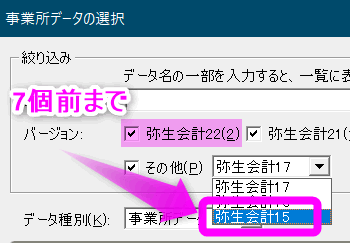

もうだいぶ古いソフトだし、新しいバージョンのやよいの青色申告を購入するか、と思って放置してしまったのですが、いざ申告時期になって大慌て。なんと、最新のやよいの青色申告は、7個(つまり7年)前のバージョンのデータを取り込むことができない!?

うーん、参ったぞ。まさかこんなことになるとは・・・

スポンサード リンク

目次

やよいの青色申告 データ移行

あまりに古いやよいの青色申告のバージョンだと取り込めない!?

私が古いパソコンで使っていたやよいの青色申告のバージョンは「14」でした。私の場合、免税事業者(消費税を納めなくていい)ということもあり、古いバージョンのまま使い続けても良かったのですが、新しいパソコンにインストールしようとしたら、DVD(かCD-ROM)が見当たらない!

そこでどうせなら新しいやよいを購入してインストールしようと。

ところが!?

ところが!?

今発売されているやよいの青色申告のバージョンは「22」。

なんとバージョン「15」までしか取り込むことが出来ません!

こりゃまいったぞ。

データ変換サービスはないらしい

いろいろ調べてみましたが、取り込めないデータを取り込める形式に変換してくれるようなサービスはないっぽい。。。

いやぁ、困ったぞ。

取り込めるデータは7個前のバージョンまで

先程の画面から分かる通り、古いバージョンのやよいからデータを取り込む場合、7個前のバージョンまでしか取り込めないようです。

先程の画面から分かる通り、古いバージョンのやよいからデータを取り込む場合、7個前のバージョンまでしか取り込めないようです。

「22」だとしたら7個前は、「15」。私の使っていたバージョン14は取り込めないようです。

2022が「22」なので、「14」は2014年に購入したバージョンですね。もう8年間も使っていたのか・・・

私が初めてやよいの青色申告を使い始めたのは、2007年。当時はVer.7だったのかな・・・

古すぎて取り込めないやよいの青色申告のデータを取り込むには

そこでなんとか古いバージョンのやよいの青色申告のデータを最新のやよいで使う方法を考えてみました。

ヤフオクかメルカリで少し古いやよいの青色申告を入手する

ヤフオクやメルカリでパッケージ版の「やよいの青色申告」を検索してみると、ちらほら少し前のバージョンのものが出品されています。

ヤフオクやメルカリでパッケージ版の「やよいの青色申告」を検索してみると、ちらほら少し前のバージョンのものが出品されています。

足元を見られているのか、意外と高い価格で出品されているのですが、こういった商品を落札するのが最も手っ取り早いです。

ただし、弥生製品は認証が厳密なので、必ず落札するときはライセンス登録解除したか確認してください。

*最新のやよいの青色申告は、パッケージ版でもダウンロードしてインストールする形式になっているため、DVDやCD-ROM版がなくなりました。

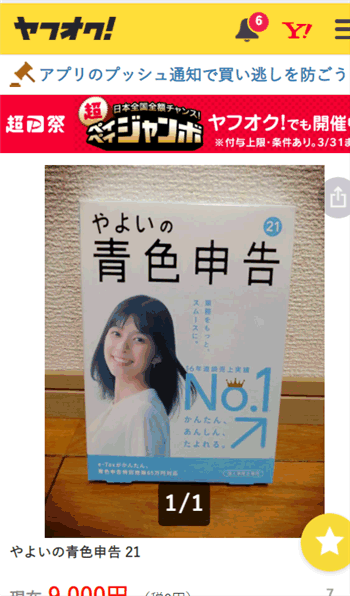

無料お試し版でデータを変換

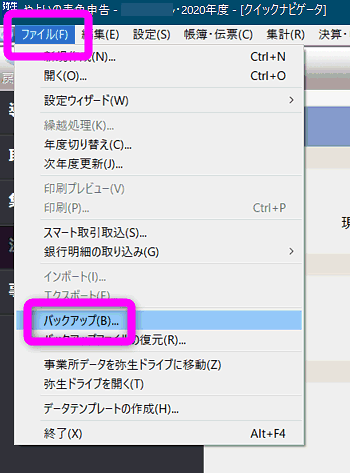

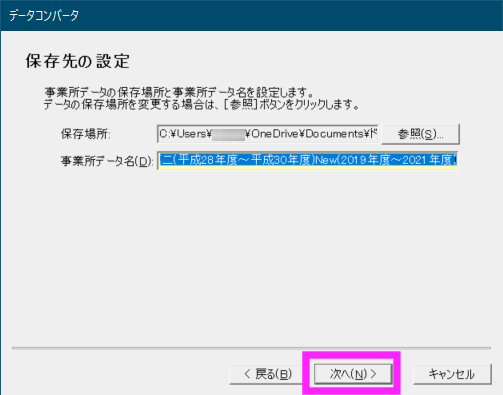

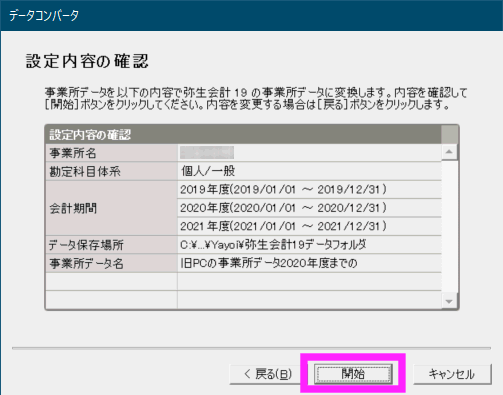

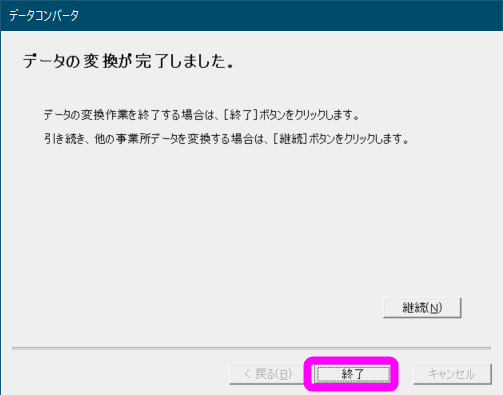

結局私が行った方法は、たまたま3年前(2019年)にやよいの青色申告の試用版(Ver.19)をダウンロードしていた(!)ので、新しいパソコンでインストールしてみると、30日間限定で無料で使用できる(!!)ので、まず、古いパソコンのデータ(Ver.14のやつ)をこのVer.19に読み込ませてからバックアップ。

続いて最新のやよいの青色申告Ver.22をインストールし、19でバックアップしたデータを読み込ませる、という方法でした。

以下はそのやり方。

もちろん、去年ダウンロードしていなかったよ!という人は、このページの最後の方に、データを最新のデータをエクスポートしてインポートするを紹介するので、そちらを参考にしてください。

やよいの青色申告パッケージ版をお試しとして使う

どのバージョンのやよいの青色申告は、30日間無料でお試しが使用できるので、毎年、購入しないにしてもダウンロードしておくといいかもしれません。

どのバージョンのやよいの青色申告は、30日間無料でお試しが使用できるので、毎年、購入しないにしてもダウンロードしておくといいかもしれません。

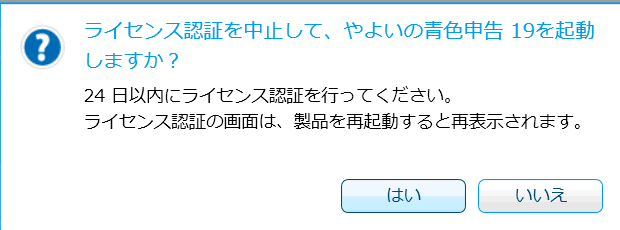

ソフトをダウンロードしたら、ダブルクリックしてインストールします。

ソフトをダウンロードしたら、ダブルクリックしてインストールします。

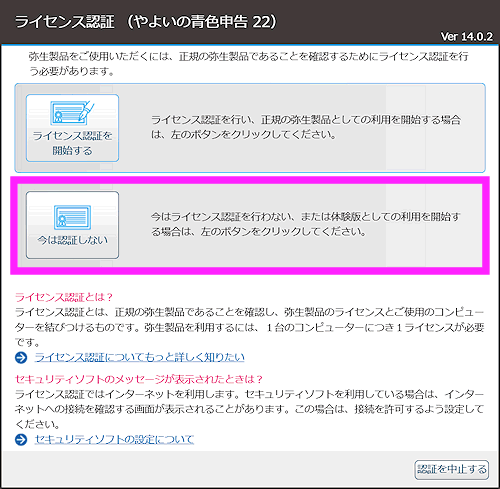

ライセンス認証をしていないとそのたびにライセンス認証の画面が表示されます。

ライセンス認証をしていないとそのたびにライセンス認証の画面が表示されます。

お試し版として使用するには、「今は認証しない」をクリックします。

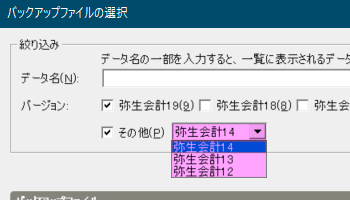

「バージョン」にある「その他」のプルダウンメニューの中から古いバージョンの製品を選択します。

「バージョン」にある「その他」のプルダウンメニューの中から古いバージョンの製品を選択します。

ちなみにバックアップからの復元も同じようにして開くことが出来ます。

ちなみにバックアップからの復元も同じようにして開くことが出来ます。

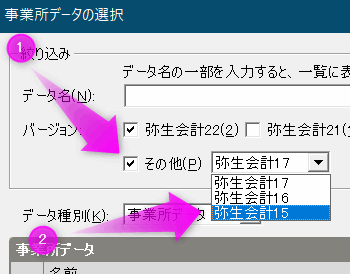

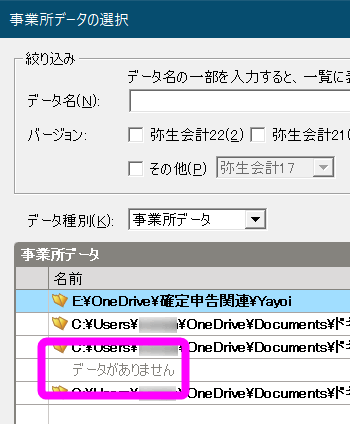

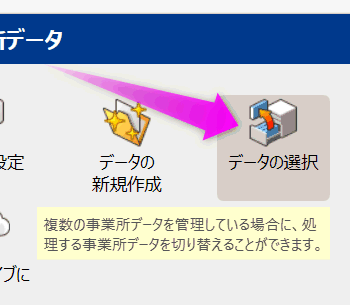

「事業所データの選択」の画面が表示されたら、「その他」にチェックを入れ、古いバージョンのものを選択します。

「事業所データの選択」の画面が表示されたら、「その他」にチェックを入れ、古いバージョンのものを選択します。

なお、「やよいの青色申告」も「弥生会計」と表示されていますが、OKです。

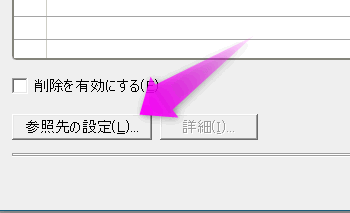

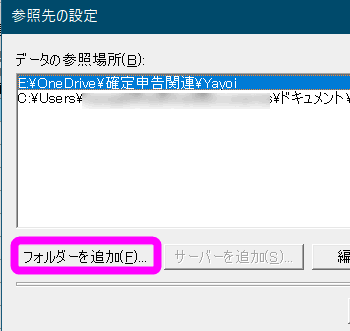

と、このように「データがありません」と表示された場合は、標準で保存されている場所以外にデータが保存されている可能性があります。その場合は・・・

と、このように「データがありません」と表示された場合は、標準で保存されている場所以外にデータが保存されている可能性があります。その場合は・・・

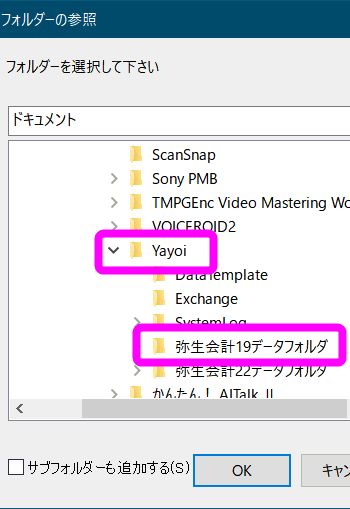

古いやよいの青色申告のデータが保存されている場所を指定してください。

古いやよいの青色申告のデータが保存されている場所を指定してください。

古いパソコンからUSBメモリなどでデータを移行する場合なんかは、この方法を使ってください。

なお、たいていデータは、Cドライブのユーザーフォルダの中の「Document」フォルダの中に「Yayoi」というフォルダが作成されてその中に保存されていると思います。

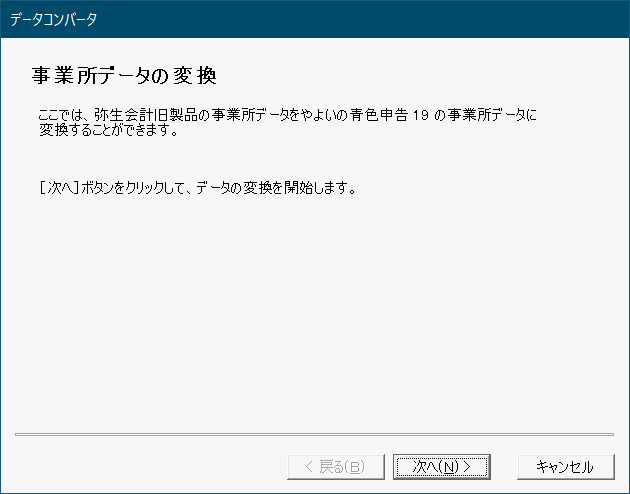

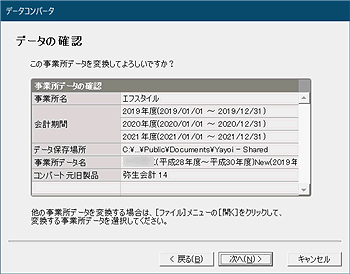

違うバージョンのデータを読み込もうとすると、このように「事業所データの変換」が表示されるので、「次へ」をクリック。

違うバージョンのデータを読み込もうとすると、このように「事業所データの変換」が表示されるので、「次へ」をクリック。

最新のやよいの青色申告にデータを取り込む

あとは最新のやよいの青色申告をインストールして、同じ方法でデータを取り込むだけです。

あとは最新のやよいの青色申告をインストールして、同じ方法でデータを取り込むだけです。

やよいの青色申告のデータは、拡張子が「.KD14」とか「.KD22」のようにバージョンの数字が付きます。

バックアップファイルの場合は、「.KB14」とか「.KB22」のようになります。

復元できた?

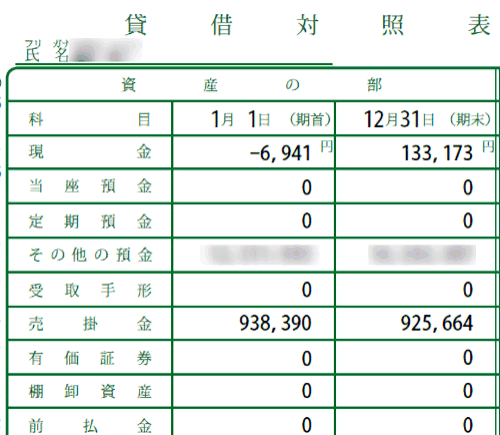

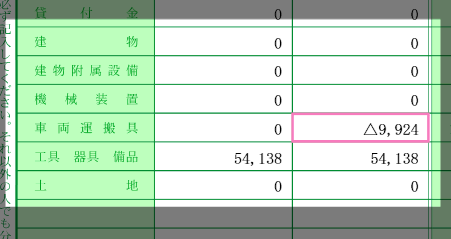

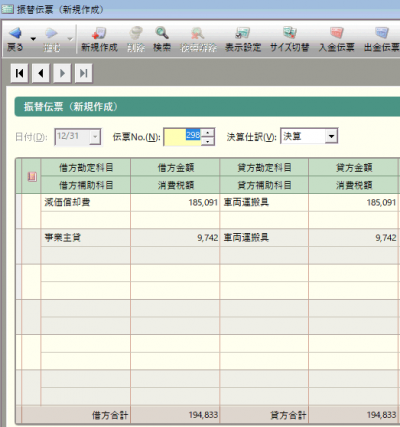

e-Taxで提出した貸借対照表と比較しても正しい金額になっていました。

e-Taxで提出した貸借対照表と比較しても正しい金額になっていました。

やよいの青色申告 オンラインならデータを取り込める

なお、毎年料金がかかってしまいますが、「やよいの青色申告オンライン版」は、古いやよいの青色申告からデータを取り込むことが出来ます。

やり方は公式ページに詳しく乗っているので参考にしてください。ただし、あとでも紹介しますが、減価償却費等のデータは移行できないっぽいので、新たに作成する必要があります。

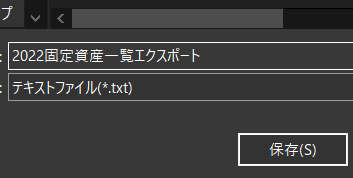

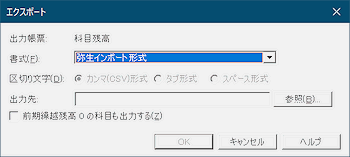

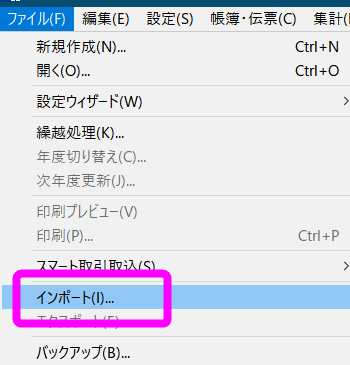

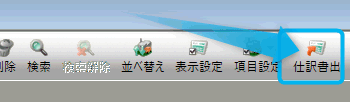

データをエクスポートしてインポートする

さて、最後に「やよいの青色申告 オンライン版」はお金がかかるし覚えるのが嫌だ!という人や、7つ前のバージョンの製品を使っていた人は、以下のようにしてデータを最新のやよいの青色申告に取り込むことが出来ます。

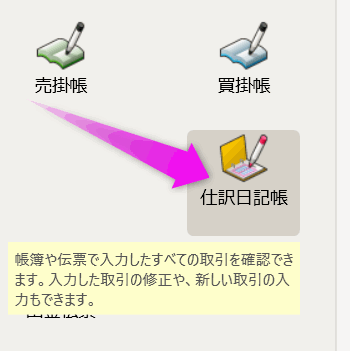

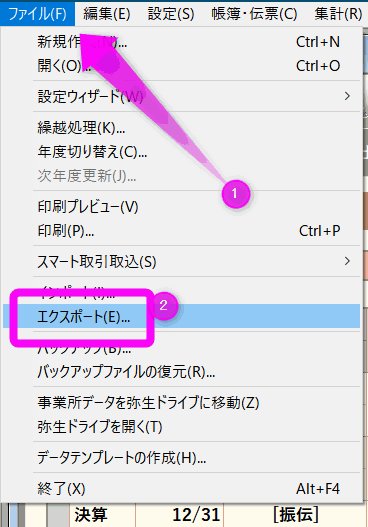

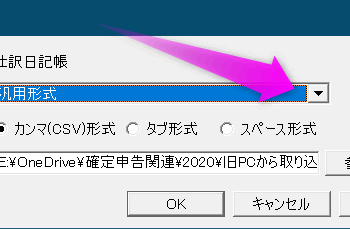

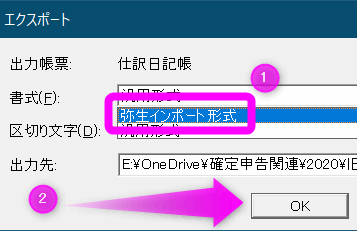

仕訳日記帳のデータをエクスポート

まずは古いやよいの青色申告での操作です。

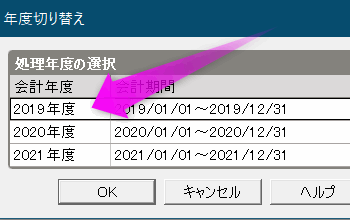

年度を古いものへ

やよいの青色申告では、3年分の年度データを閲覧できます。そこで、古いやよいの青色申告で見られるデータの一番古いデータを表示させます。

やよいの青色申告では、3年分の年度データを閲覧できます。そこで、古いやよいの青色申告で見られるデータの一番古いデータを表示させます。

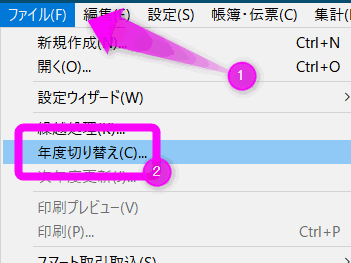

「ファイル」の「年度切り替え」を選択し、

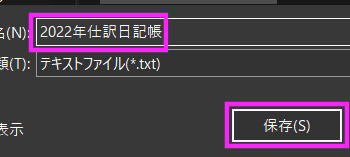

適当な場所(デスクトップとか)に、「2022年仕訳日記帳」や「2022年仕訳日記帳エクスポート」という名前で保存します。

適当な場所(デスクトップとか)に、「2022年仕訳日記帳」や「2022年仕訳日記帳エクスポート」という名前で保存します。

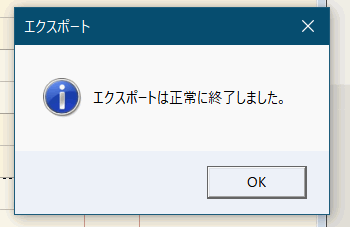

「エクスポートは正常に終了しました」と出たら「OK」をクリック。

「エクスポートは正常に終了しました」と出たら「OK」をクリック。

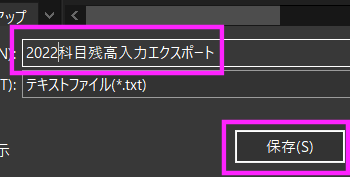

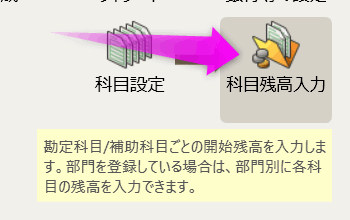

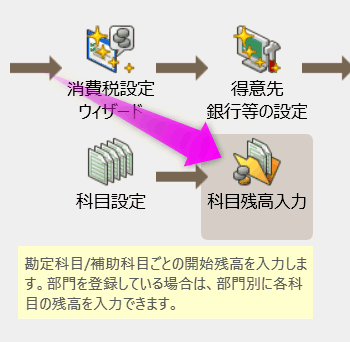

科目残高入力をエクスポート

今度は「2022年科目残高入力エクスポート」という名前で保存します。

今度は「2022年科目残高入力エクスポート」という名前で保存します。

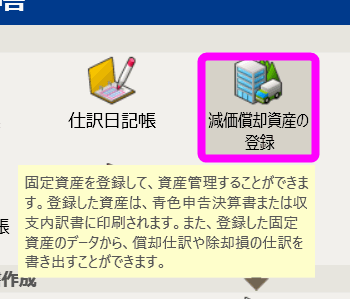

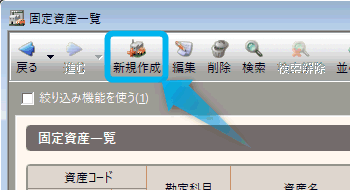

減価償却のデータは移行できない?

この調子で「減価償却資産の登録」も同じようにエクスポートできるかな?と思ったら・・・

この調子で「減価償却資産の登録」も同じようにエクスポートできるかな?と思ったら・・・

エクスポートは出来ましたが、入力(インポート)ができないっぽい。

エクスポートは出来ましたが、入力(インポート)ができないっぽい。

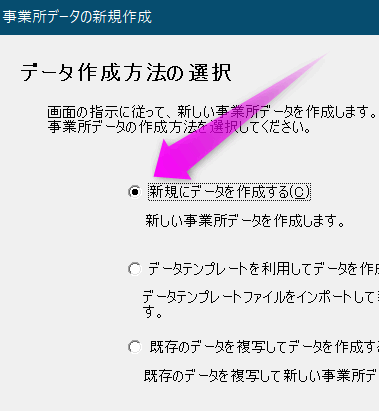

新規事業データの作成

最新のやよいの青色申告をインストールしたら、「新規事業データの作成」をしておきます。

最新のやよいの青色申告をインストールしたら、「新規事業データの作成」をしておきます。

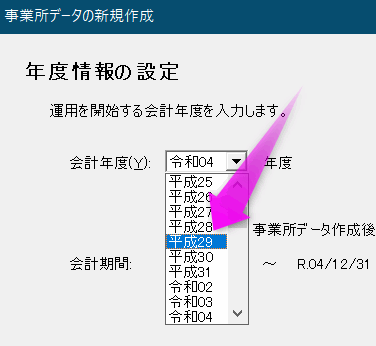

このとき古いソフトの最古の年代を選択してください。

このとき古いソフトの最古の年代を選択してください。

やよいの青色申告では、一度会計年度を選択すると、それ以前の年度は作成できなくなります。

これだけだと科目残高がおかしなことになっているので・・・

これで古すぎるやよいの青色申告でも、最新のソフトにデータを移行することが出来ました。

あとは年度を変更して同じようにインポートしていくだけです。

減価償却費は?

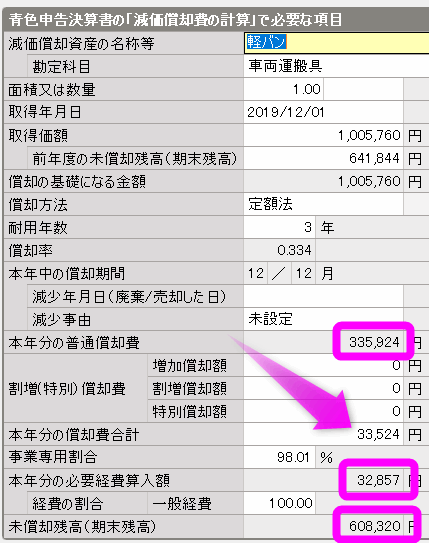

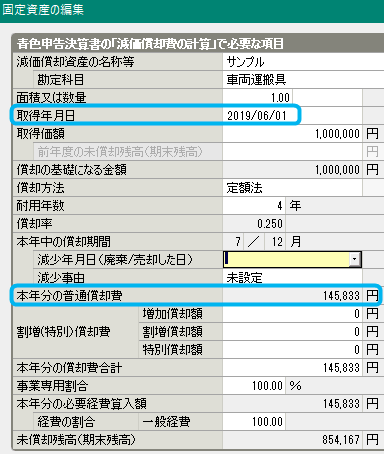

以上のやり方だと、減価償却のデータは移行できません。そのため、古いソフトの減価償却のデータをそのまま入力します。

以上のやり方だと、減価償却のデータは移行できません。そのため、古いソフトの減価償却のデータをそのまま入力します。

古いソフトの方の減価償却費を編集し、金額や名称などを同じように入力していきます。

古いソフトの方の減価償却費を編集し、金額や名称などを同じように入力していきます。

まとめ

私と同じように新しくやよいの青色申告を買い換えようとしたものの、データが古すぎてデータの変換ができない!という人は多いと思います。やよいの青色申告のような会計ソフトって、もうこれ以上進化しないレベルまで来てしまっているので、一応、何年もずっと使えるんですよね。消費税が11%以上になるとか、減価償却の「償却率」などの値が変更にならない限り、ずーっと使えちゃう。

ですが、新しいWindowsで動く保証もないし、私のようにインストールディスクを紛失してしまったり、この際だからと新しいやよいの青色申告を購入してしまうと、データが古すぎて取り込むことができなくなる可能性があるので注意してください。

関連ページ

2022/03/06 00:34:03 【 古いやよいの青色申告のデータを新しいソフトで使う 】 | コメント |

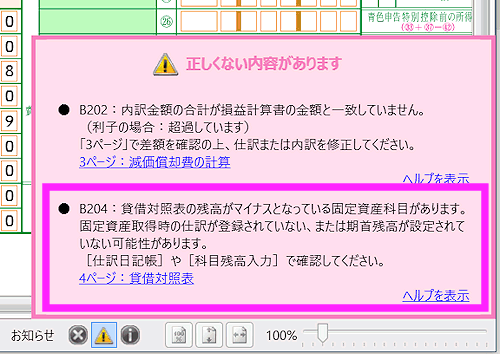

B204 貸借対照表の残高がマイナスというエラー

減価償却などを入力し、青色決算書を表示させると、B204 貸借対照表の残高がマイナスとなっている固定資産科目があります。というエラーが。。

軽自動車のバンで、赤帽のような個人事業主の配送業を行っているのですが、確定申告で車の購入費を減価償却しようと入力をしていたら、確認のため「所得税青色申告決算書」を表示させてみると、「B204 貸借対照表の残高がマイナスとなっている固定資産科目があります」というエラーが。

弥生の公式ページに説明が表示されていますが、さっぱりわからん!

と、原因は車両運搬具の入力をしていないだけでした。

スポンサード リンク

B204 貸借対照表の残高がマイナス

やよいの青色申告では、入力途中でも「青色申告決算書」のプレビューを表示させることができるのですが、減価償却を打ち込んだ後、入力が飽きてきた(笑)のもあって、現段階でどのように決算書に反映されるのか表示させてみました。

やよいの青色申告では、入力途中でも「青色申告決算書」のプレビューを表示させることができるのですが、減価償却を打ち込んだ後、入力が飽きてきた(笑)のもあって、現段階でどのように決算書に反映されるのか表示させてみました。

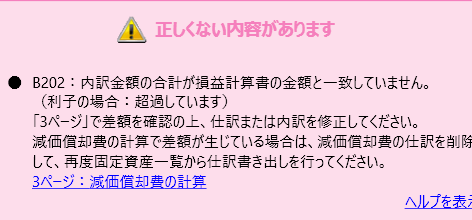

と、「B204 貸借対照表の残高がマイナスとなっている固定資産科目があります。固定資産所得時の仕分けが登録されていない、または期首残高が設定されていない可能性があります」とのエラー。

なんのこっちゃ!?よーわからん。(その上のB202 内訳金額の合計が損益計算書の金額と一致していないというエラーもよーわからんが)

「貸借対照表」を表示させてみると、エラーの部分がわかりやすく表示されていました。が、なんのこっちゃ?

「貸借対照表」を表示させてみると、エラーの部分がわかりやすく表示されていました。が、なんのこっちゃ?

結局、購入した車を減価償却として入力したものの、購入費用を入力していなかった、というのが原因でした。

事業用の車両を購入した場合の入力

事業で使う車両を購入した場合、経費として落とせるのですが、一括ではなく、耐用年数で分割して落とす必要があります。

詳しくは、やよいの青色申告で減価償却 車両・中古車編を参考にしてもらって、それ以外に購入費用も記帳する必要があります。

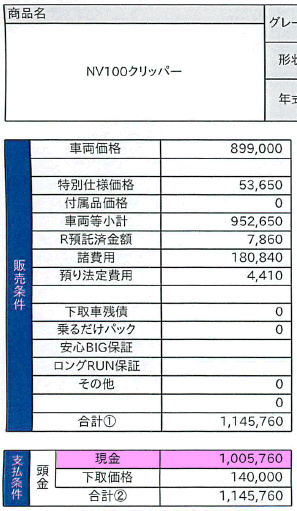

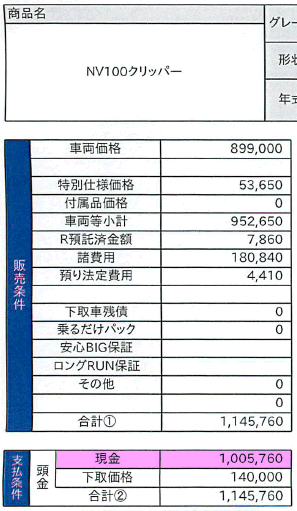

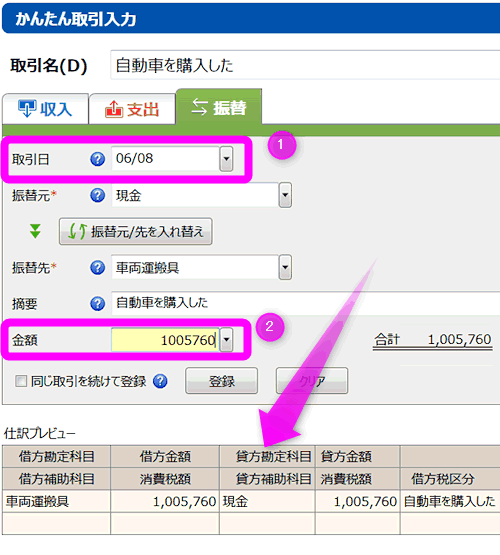

以下は、現金で車両を一括で購入した場合のやよいの青色申告での入力例。

やよいの青色申告で車両の購入費用を入力する

購入金額は領収書など金額が記載されたものを見ます。

購入金額は領収書など金額が記載されたものを見ます。

私の場合は、下取りに出したので1,005,760円でした。

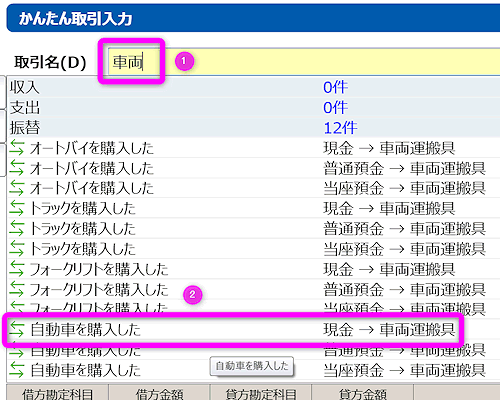

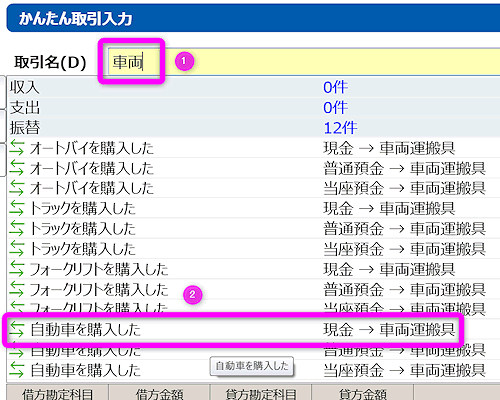

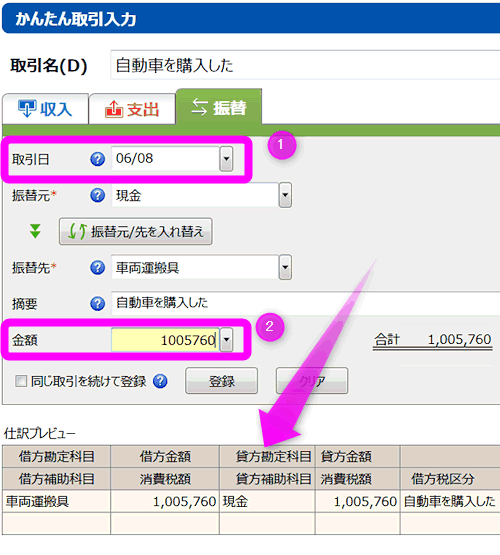

「取引名」のところに「車両」と入力するとあてはまりそうな取引リストが表示されるので、②「自動車を購入した 現金→車両運搬具」をクリックします。

「取引名」のところに「車両」と入力するとあてはまりそうな取引リストが表示されるので、②「自動車を購入した 現金→車両運搬具」をクリックします。

続いて②に先ほどの金額を入力します。

すると、「仕分けプレビュー」にどのような仕訳になるかが表示されます。

やよいの青色申告デスクトップ版の素晴らしい点は、記帳の仕方がよくわからなくても、このように質問に答えていくだけで適切な仕訳をしてくれる点です。

「

「

減価償却費は変わっている?

ちなみに今回の入力をしても既に入力した「減価償却費」は変更ありません。確認してみます。

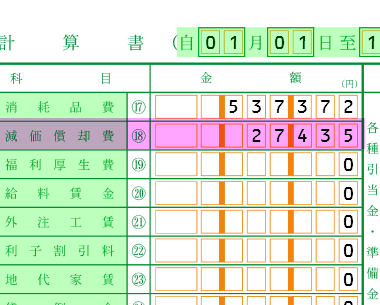

決算書を開いてみました。

決算書を開いてみました。

「減価償却費」は変わっていません。

まとめ

今回のように、「B204 貸借対照表の残高がマイナスです」というエラーは、このように入力し忘れている項目がある可能性があります。

あるいは購入したときに同じ「車両運搬具」で仕分けをしたかどうか、などが原因かもしれません。

経費として計上したけれど、支払ったという入力がありませんよ、ということですね。

関連ページ

2022/02/20 21:24:52 【 B204 貸借対照表の残高がマイナスというエラー 】 | コメント |

株や給与の合計で1000万円を超えたら課税事業者になる?

その年の課税売上高が1

1年間の課税売上高が1,000万円を超えると、2年後(基準期間後)に消費税を支払う必要がある「課税事業者」になる必要があります。

もし、株やFX、給与所得などの所得を合わせて1,000万円を超える場合、免税事業者から課税事業者に移行する必要があるのでしょうか?

税務署に聞いてみました。

スポンサード リンク

課税事業者になる条件

消費税を納める必要がある「課税事業者」になる条件は、課税期間(たいていは1月1日~12月31日。事業を開始したのが途中であればその日付)の課税売上高が1,000万円を超えた場合です。

また、基準期間(2年/翌々年)が設けてあり、2年後に課税事業者になります。

例

文字だとわかりにくいので、画像を使って例を示します。

2021年の課税売上高が、10,099,533円(1,009万9533円)だったとします。

2021年の課税売上高が、10,099,533円(1,009万9533円)だったとします。

課税売上高とは

この場合、「課税売上高」とは申告書の「収入金額等」にある「事業(営業等)(ア)」に記入する数字になります。

経費などを引く前の1年間の収入の合計ですね。

この「収入金額等」は、その他にも「事業(農業)」や「不動産」「利子」「配当」「給与」などいろいろあるのですが、消費税が含まれる収入になります。

家賃収入

家賃収入の場合、事務所など事業用として使う場合、家賃に消費税がかかるので課税売上高に含めます。

が、住宅の場合は消費税がかからないので、含めません。

ただし、住宅でも賃貸期間が一か月未満の家賃には課税売上高に含まれます。

株や給与所得がある場合

私のように事業を営んでいて、株やバイトなども行っている場合、すべての収入を合計すると1,000万円を超える場合はどうでしょう?

例えばとある年、「営業等(ア)」は、927万8876円でした。

例えばとある年、「営業等(ア)」は、927万8876円でした。

ところが株の譲渡益が、112万7700円あり、合計すると1,000万円を超えてしまいます。

ところが株の譲渡益が、112万7700円あり、合計すると1,000万円を超えてしまいます。

この場合、2年後に消費税の課税事業者に移行する必要があるのでしょうか?

課税売上高のみ

税務署に聞いたところ、1,000万円を越える判断は「消費税」を含む課税売上高の合計だそうです。

例えば物の販売もそうですが、作家の場合は、請求するのは消費税を含んだ金額になるので課税売上高になります。

アフィリエイトによる収入も課税売上高になります。

ただ問題はYouTubeやアドセンスの収入です。

YouTubeやアドセンスの収入は、「不課税(課税対象外)」となります。

ただし、YouTubeやアドセンスに関しては、ここ最近コロコロ対象が変わったりしているので、都度税務署に確認した方がいいかもしれません。

関連ページ

2021/09/30 21:01:24 【 株や給与の合計で1000万円を超えたら課税事業者になる? 】 | コメント |

やよいの青色申告で減価償却 車両・中古車編

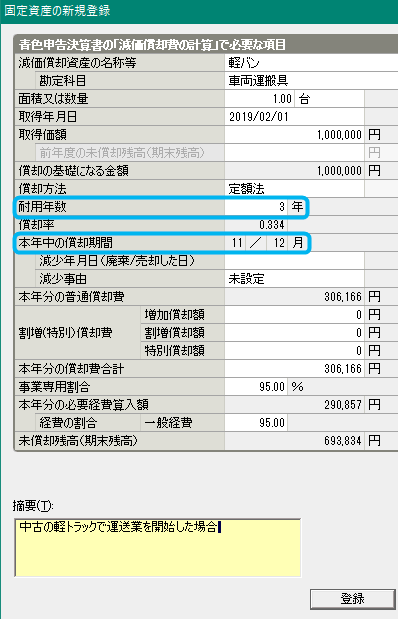

事業で使用する車を中古で購入。やよいの青色申告で減価償却の入力をしてみました。

個人事業主になってから新たに車を使用する事業も開始しました。軽の中古自動車を購入したのですが、減価償却の計算方法がいまいちわからない。そこでやよいの青色申告で減価償却の入力と計算を行ってみました。

* なお、当サイトを利用・参考にすることで生じた直接・間接的な損失については、その責任を負いません

* 一応、計算結果及び青色申告決算書の記載は税務署にお墨付きをもらっています

スポンサード リンク

目次

減価償却とは?

今までは高価なものを使わない事業だったので、減価償却する必要がなかったのですが、あらたに車を使用する事業も開始することになり経費として落とすために、減価償却する必要が出てきました。今回はやよいの青色申告で中古車を減価償却するときの入力例を紹介します。

そもそも減価償却とは?

事業に必要なものを購入した場合、経費として計上することが出来るのですが、車や設備のような高額で数年にわたって使用するものを購入した場合は、すべての購入金額を経費として計上するのではなく、購入金額を指定された耐用年数(それぞれ決められている)に分割して複数年にわたって経費として計上する必要があります。

このことを減価償却といいます。

定額法と定率法

減価償却の計算方法には「定額法」と「定率法」があるのですが、個人事業主の場合は基本的に「定額法」で計算するので、減価償却の考え方は上に書いたように購入金額を指定された耐用年数で割って経費として計上するという感じになります。

耐用年数とは

普通自動車は新車で購入した場合は、6年。軽自動車は4年ですが、運送業で使う場合はまた違ってくるんです(あとで説明します)。

例えば100万円の軽自動車を新車で購入した場合、軽自動車の耐用年数は4年なので、4年にわたり4分割した25万円を経費として計上出来ます。

ただしこれも後で説明しますが、初年度は年の途中で購入した場合は、使用した月をかけて12で割る必要があります。

例えば10月に購入した場合は、10月、11月、12月の3か月使用するので、25万円 x 3か月 ÷ 12か月

のような計算する必要があります。

この辺のめんどくさい計算は、会計ソフトがやってくれるので「よくわからない!」という人は、やよいの青色申告といった会計ソフトを使ったほうがベター。

車両・運搬具の耐用年数

車両の耐用年数は国税庁のサイトにも掲載されているのですが、とても見にくい!なので以下にまとめてみました。(これでも見にくいですが・・・)

御覧の通りかなり細かく細分化されていて、運送業なのかそうでないかで耐用年数が違ってきます。

- 一般用のもの(特殊自動車・次の運送事業用等以外のもの)

- 自動車(2輪・3輪自動車を除く)

- 小型車(総排気量が0.66リットル以下のもの):4年

- 貨物自動車

- ダンプ式のもの:4年

- その他のもの:5年

- 報道通信用のもの:5年

- その他のもの:6年

- 2輪・3輪自動車:3年

- 自転車:2年

- リヤカー:4年

- 自動車(2輪・3輪自動車を除く)

- 運送事業者用・貸自動車事業用・自動車教習所用のもの

- 自動車(2輪・3輪自動車を含み、乗合自動車を除く)

- 小型車(貨物自動車にあっては積載量が2トン以下、その他のものにあっては総排気量が2リットル以下のもの):3年

- 大型乗用車(総排気量が3リットル以上のもの):5年

- その他のもの:4年

- 乗合自動車:5年

- 自転車・リアカー:2年

- 被けん引車その他のもの:4年

- 自動車(2輪・3輪自動車を含み、乗合自動車を除く)

軽貨物事業の場合は?

軽貨物事業の場合は、「小型車(貨物自動車にあっては積載量が2トン以下、その他のものにあっては総排気量が2リットル以下のもの)」が該当し、耐用年数は「3年」となります。

運送事業ではない軽自動車の場合

運送業(料金をもらって荷物を運ぶ事業)以外の場合は、「小型車(総排気量が0.66リットル以下のもの」が該当し、耐用年数は「4年」になります。

その下の「貨物自動車」は、白ナンバーのトラックやダンプになります。例えば大工や土木作業のトラックやダンプなどです。

中古車の場合

中古車の耐用年数の計算は、「簡便法」を使います。

法定耐用年数 ー 経過年数 + 経過年数 × 0.2

1年未満の単数は切り捨てます。

例えば新車から1年が経過した軽自動車(法定耐用年数4年)を購入した場合、

4年 ー 1年 + 1年 × 0.2 = 3.2年 = 3年

となります。

耐用年数を超えた中古車

普通自動車の耐用年数は6年。軽自動車は4年ですが、6年、もしくは4年を超えた中古車の場合は耐用年数を「2年」として計算します。

10万円未満の中古車の場合

また、10万円未満の中古車の場合は他の経費と同じ減価償却せずに購入価格全額をその年の経費として計上出来ます。

やよいの青色申告の例

現金で車両を購入

では、私の実際に購入した中古車(クリッパーバン)を例に「やよいの青色申告」に入力してみます。

購入したのは6月8日。

購入したのは6月8日。

今まで乗っていた車を下取りに出せば、14万円の下取り価格が出せる、というので、最終的に100万5760円になりました。

また、現金で一括で購入しました。(よくお金があったな・・・)

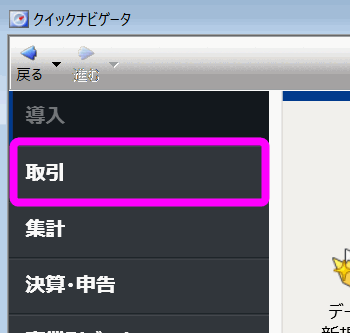

直接入力してもいいのですが、素人でも簡単に入力ができる「かんたん取引入力」で入力してみます。

直接入力してもいいのですが、素人でも簡単に入力ができる「かんたん取引入力」で入力してみます。

「クィックナビゲーター」の「取引」にある「かんたん取引入力」を開きます。

①「取引名」のところに「車両」と入力すると、「車両」に関連した入力の一覧が表示されます。

①「取引名」のところに「車両」と入力すると、「車両」に関連した入力の一覧が表示されます。

一覧の中から②「自動車を購入した(現金→車両運搬具)」をクリックします。

すると必要事項がある程度入力された入力画面になります。

すると必要事項がある程度入力された入力画面になります。

ここに購入した日付を「取引日」に(今回は6月8日)、購入した金額を「金額」に入力します。

すると下に、帳簿にはどのように記録されるか表示されます。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | |

| 借方補助科目 | 消費税額 | 貸方補助科目 | 消費税額 | 借方税区分 |

| 車両運搬具 | 1,005,760 | 現金 | 1,005,760 | 自動車を購入した |

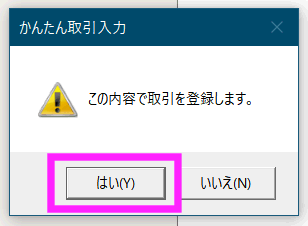

「この内容で取引を登録します」と表示されるので、「はい」をクリック。

「この内容で取引を登録します」と表示されるので、「はい」をクリック。

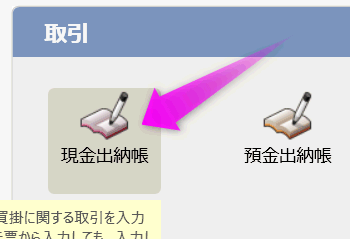

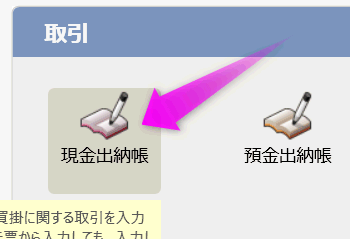

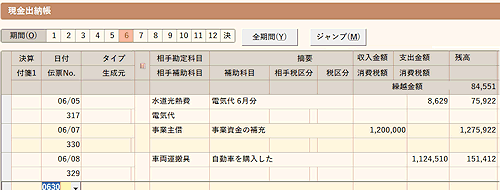

実際に入力されたか確認してみます。今回は現金で購入したので、「

実際に入力されたか確認してみます。今回は現金で購入したので、「

「取引」にある「現金出納帳」を開きます。

と、以下のように記載されていると思います。

| 日付 | 相手勘定科目 | 摘要 | 収入金額 | 支出金額 | 残高 |

| 相手補助科目 | 補助科目 | 消費税額 | 消費税額 | ||

| 06/05 | 車両運搬具 | 自動車を購入した | 1,005,760 | 123,456 | |

減価償却の入力

では続いて、やよいの青色申告で中古車を購入した場合の減価償却の例を紹介します。

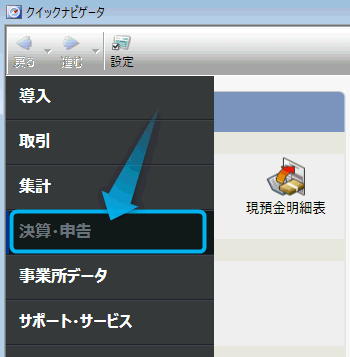

やよいの青色申告を開いたら、「クイックナビゲーター」の左側の「決算・申告」をクリックします。

やよいの青色申告を開いたら、「クイックナビゲーター」の左側の「決算・申告」をクリックします。

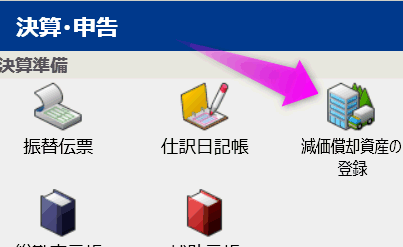

「減価償却資産の登録」のアイコンをクリックします。

「減価償却資産の登録」のアイコンをクリックします。

*古いやよいの青色申告では、「固定資産管理」という名前になっています

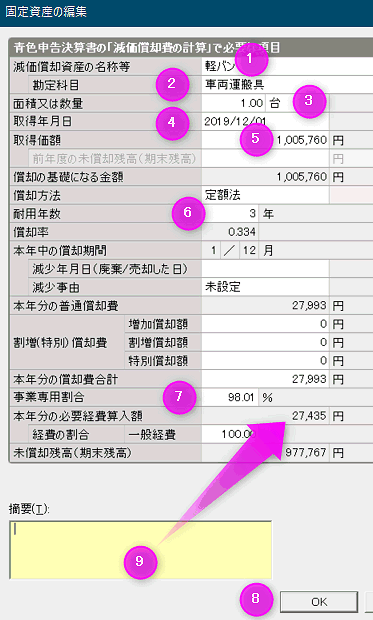

①にわかりやすい名称を入力します。私の場合は「軽バン」にしました。

①にわかりやすい名称を入力します。私の場合は「軽バン」にしました。

②「

③「面積または数量」は「1」を入力します。その右隣は「台」を選択してください。

④「所得年月日」は車を購入した日付を入力するのですが、個人として使っていた車を事業用に変更した場合などは、事業として使った日付を入力してください(後述)。

⑤「取得価額」は車両を購入した金額です。

⑥「耐用年数」は、上の耐用年数を参考に入力してください。

⑦個人事業主で、車を事業以外でも使っている場合は

按分とは、事業で使っている割合と私用で使っている割合を分けることです。

だいたいの値で構わないのですが、税務署に聞かれた時にすぐに明確な回答ができるようにしておいてください。

例えば「土日しか私用で使っていないので、○○%」みたいな感じです。

すると「本年分の必要経費算入額⑨」が自動で計算されます。

この場合は、27,435円ですね。これがこの年の経費として「減価償却費」に加わります。

実はこれだけでは反映されません。

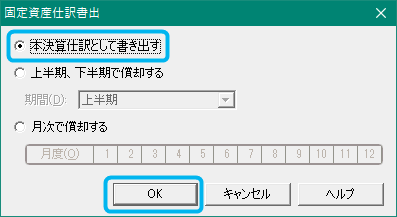

するとこのようなダイアログが出るので、このまま「OK」をクリックします。

するとこのようなダイアログが出るので、このまま「OK」をクリックします。

青色申告決算書で確認してみる

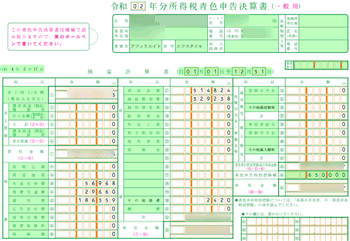

実際に税務署に提出する青色申告決算書に反映されたか確認してみます。

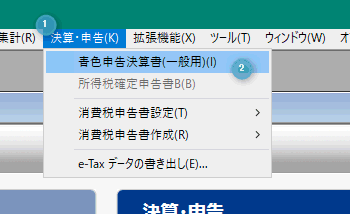

やよいの青色申告のメニューにある①「決算・申告」をクリックし、②「青色申告決算書(一般用)」を選択します。

やよいの青色申告のメニューにある①「決算・申告」をクリックし、②「青色申告決算書(一般用)」を選択します。

すると決算書が表示され、「減価償却費」の部分にきちんと計算結果が反映されていました。

すると決算書が表示され、「減価償却費」の部分にきちんと計算結果が反映されていました。

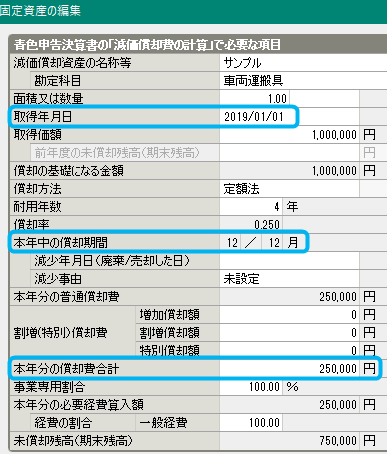

初年度

車を購入したのが1月1日であれば、車の購入費を

車を購入したのが1月1日であれば、車の購入費を

1月1日の場合は「本年中の償却期間」が「12 / 12月」となっていて、「本年分の償却費合計」が250,000円になっています。

ところが6月1日に購入した場合は、「本年中の償却期間」が「7 / 12月」になっています。

ところが6月1日に購入した場合は、「本年中の償却期間」が「7 / 12月」になっています。

そのため、

250,000円 × 7/12 = 145,833円

となります。

中古車の場合

私の場合、初年度登録が2018年5月の車を2019年6月に購入。

その後、2019年12月に事業に使い始めました。

| 初年度登録 | 2018年5月 |

| 購入日 | 2019年6月 |

| 事業用に使用し始めた日付 | 2019年12月 |

この条件で税務署に耐用年数を聞きに行ったところ、「3年」で計算していいとのことでした。

償却率は、0.334になります。

関連ページ

2022/02/13 09:52:11 【 やよいの青色申告で減価償却 車両・中古車編 】 | コメント |

やよいの青色申告を西暦表示変更するには

やよいの青色申告ではデフォルトで元号表示になっていますが、西暦表示に変更することも出来ます。

元号が「平成」から「令和」になりましたが、税金の世界では基本的に西暦ではなく元号が使用されます。やよいの青色申告も同じでデフォルトでは「元号」が使用されます。が、2019年に元号が「平成」から「令和」になり、そのためだけにやよいの青色申告を買い替えないといけないのかな、なんて思っている人もいるかもしれません。そこで今回はやよいの青色申告の元号表示から西暦表示に変更する方法を紹介します。

スポンサード リンク

「年度切り替え」や「繰り越し処理」などを行う場合、やよいの青色申告では年度が「元号」表記です。なので古いやよいの青色申告を使っていたりすると、「あれ?今年は平成に換算すると何年だっけ?」なんて悩むことがあります。

「年度切り替え」や「繰り越し処理」などを行う場合、やよいの青色申告では年度が「元号」表記です。なので古いやよいの青色申告を使っていたりすると、「あれ?今年は平成に換算すると何年だっけ?」なんて悩むことがあります。

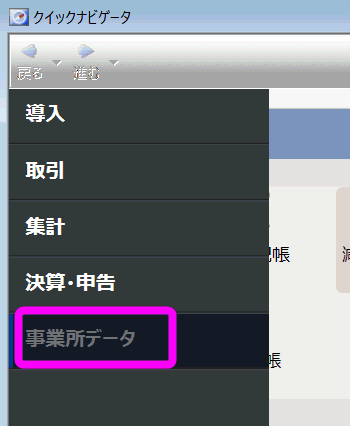

「クィックナビゲーター」を開いたら、「事業所データ」をクリックします。

「クィックナビゲーター」を開いたら、「事業所データ」をクリックします。

「事業所設定」が開くので、一番下にある「会計年度・月度の表示設定」の「年表示」の部分を開き、「西暦を使用する」を選択します。

「事業所設定」が開くので、一番下にある「会計年度・月度の表示設定」の「年表示」の部分を開き、「西暦を使用する」を選択します。

いったんクィックナビゲーターを閉じていいか聞いてくるので、「はい」をクリックします。

いったんクィックナビゲーターを閉じていいか聞いてくるので、「はい」をクリックします。

これで西暦表示になりました。

これで西暦表示になりました。

やよいの青色申告は、エクセルのような表計算ソフトと同じような仕組みなので、基本的には一度購入してしまえばWindowsで使えなくならない限り、そのたびに新しくバージョンアップする必要はありません。

最近はオンラインで使用できるやよいの青色申告オンラインが登場していますが、あちらは毎年お金がかかるサブスクリプションなので、お金をかけたくない!と言うのであればソフトウエア版のやよいの青色申告のほうがベター。

ただし、「所得税青色申告決算書」などを印刷しようとすると、「平成」のままだったりするので注意が必要。まぁ、e-Taxで入力していけば青色申告決算書は簡単に作成できるので、わざわざやよいの青色申告で印刷する必要はないんですけどね。

ただし、「所得税青色申告決算書」などを印刷しようとすると、「平成」のままだったりするので注意が必要。まぁ、e-Taxで入力していけば青色申告決算書は簡単に作成できるので、わざわざやよいの青色申告で印刷する必要はないんですけどね。

2020/01/27 18:57:57 【 やよいの青色申告を西暦表示変更するには 】 | コメント |

e-Taxで消費税の申告の仕方

e-Taxでは消費税の申告も出来ます。今回はe-Taxを使って消費税の申告書を送信するまでの過程を画像で紹介します。

e-Taxでは確定申告だけでなく、消費税の申告も出来ます。確定申告の送信が終了したら、そのまま消費税の申告もしてみましょう。

このページでは、e-Taxを使った消費税の申告方法を画像を交えて紹介します。

ただし、消費税を申告するにはいろいろな準備が必要です。予め以下のページを参考に準備をしておいてください。

スポンサード リンク

消費税を申告するための準備

- e-Taxを使うための準備

- 消費税を申告するための準備

e-Taxを使った消費税の申告方法

あらかじめ確定申告を済ませておいてください。

国税庁の「e-Tax」のページを開き、右上にある「作成開始」をクリックします。

国税庁の「e-Tax」のページを開き、右上にある「作成開始」をクリックします。

e-Taxでは途中で作業をやめて、データを保存し、別の日に保存したデータから続きを行うことも出来ます。

e-Taxでは途中で作業をやめて、データを保存し、別の日に保存したデータから続きを行うことも出来ます。

今回は新規に作成していくので、「作成開始」をクリックします。

「e-Taxで提出する」を選択します。

「e-Taxで提出する」を選択します。

なおこのまま進めていっても、最終的に紙に印刷して直接税務署に提出することも可能です。

マイナンバーによる個人認証を使うか、ID・パスワードでサインインするか選択します。

マイナンバーによる個人認証を使うか、ID・パスワードでサインインするか選択します。

なお、ID・パスワードを使うにはあらかじめ税務署でIDとパスワードを発行してもらう必要があります。

今回はマイナンバーカードとカードリーダー方式(今までの方式)で申告してみました。

その後、カードリーダーを使えるようにするドライバーなどの設定を済ませると、このような画面になります。詳しくはICカードローダライターのセットアップを参考にしてください。

その後、カードリーダーを使えるようにするドライバーなどの設定を済ませると、このような画面になります。詳しくはICカードローダライターのセットアップを参考にしてください。

「消費税」をクリック。

「基準期間」とは、課税売上高が1,000万円を超えた年です。個人事業主の場合、課税売上高が1,000万円未満の場合は消費税を納める必要がない免税事業者となります。(1)には、1,000万円を超えた年の「課税売上高」を入力します。

「基準期間」とは、課税売上高が1,000万円を超えた年です。個人事業主の場合、課税売上高が1,000万円未満の場合は消費税を納める必要がない免税事業者となります。(1)には、1,000万円を超えた年の「課税売上高」を入力します。

(2)は、「簡易課税制度」を選択している場合は「はい」を選択します。簡易課税制度については消費税の簡易課税と本則課税の違いとはを参考にしてください。

なお、簡易課税制度を申請している場合は、自動的に上のほう(条件判定等)に「提出あり」と表示されるようです。

(3)は、帳簿(会計ソフトなど)に入力している金額が税込みなのか、税抜きなのかを選択。

「次へ」をクリックして進めます。

「事業所得(営業等)がある」にチェックを入れます。

「事業所得(営業等)がある」にチェックを入れます。

その他の収入がある場合は、それぞれにチェックを入れます。

「事業所得(営業等)にかかる事業区分」で該当する事業区分にチェックを入れます。私の場合は「第5種事業」になります。

「事業所得(営業等)にかかる事業区分」で該当する事業区分にチェックを入れます。私の場合は「第5種事業」になります。

自分の業種が何に該当するかは、ネットで検索するか税務署に聞きに行けば教えてくれます。

売上金額を入力します。「売上額等を入力する」をクリックします。

売上金額を入力します。「売上額等を入力する」をクリックします。

「売り上げ(収入)金額(雑収入を含む)」に、売上金額を入力します。

「売り上げ(収入)金額(雑収入を含む)」に、売上金額を入力します。

なお、アドセンスは平成27年より「うち不課税取引」になりました。(それまでは「うち免税取引」だった)

「売上金額」とは、申告書の「収入金額等」にある「営業等」に記載されている額です。

「売上金額」とは、申告書の「収入金額等」にある「営業等」に記載されている額です。

なお、給与所得は消費税が課税されないので、入力する必要はありません。

なお、給与所得は消費税が課税されないので、入力する必要はありません。

「入力された売上(収入)金額の合計は」に金額が入力されます。

「入力された売上(収入)金額の合計は」に金額が入力されます。

「次へ」をクリック。

「中間納付税額等」とは、「中間申告書の提出が必要な事業者は、個人の場合は前年、法人の場合は前事業年度(以下「前課税期間」といいます。)の消費税の年税額が48万円を超える者です。」

「中間納付税額等」とは、「中間申告書の提出が必要な事業者は、個人の場合は前年、法人の場合は前事業年度(以下「前課税期間」といいます。)の消費税の年税額が48万円を超える者です。」

今回初めて消費税を申告するので、ここは記入なしでOK。

次へ進みます。

「簡易課税制度」を選択してると、自動的に納めるべき消費税の金額が計算されます。

「簡易課税制度」を選択してると、自動的に納めるべき消費税の金額が計算されます。

次へ進みます。

消費税の納付方法が表示されます。私の場合は所得税を銀行からの自動引き落としにしているので、そこから引き落とされるようです。

消費税の納付方法が表示されます。私の場合は所得税を銀行からの自動引き落としにしているので、そこから引き落とされるようです。

コンビニやクレジットカードでも支払いは可能ですが、クレジットカードだと手数料がかかるので注意。

申告先の税務署や自分の名前や住所、マイナンバーなどが表示され(入力済み)るので、確認し、次に進みます。

申告先の税務署や自分の名前や住所、マイナンバーなどが表示され(入力済み)るので、確認し、次に進みます。

私の場合は、1000万円を超えたのは1年だけだったので、再び免税事業者に戻ることができました。どうやら「消費税の納税義務者でなくなった旨の届出書」もオンラインで提出できるようです。

私の場合は、1000万円を超えたのは1年だけだったので、再び免税事業者に戻ることができました。どうやら「消費税の納税義務者でなくなった旨の届出書」もオンラインで提出できるようです。

「作成する」にチェックを入れて次に進みます。

「納税義務者となった日」を入力します。これは消費税課税事業者届出書に記入した日付ですね。

「納税義務者となった日」を入力します。これは消費税課税事業者届出書に記入した日付ですね。

それとe-Taxで送信する日付も入力します。

今まで入力した帳票をPDFでダウンロードします。すべてにチェックが入っていることを確認し、「帳票表示・印刷」をクリックします。

今まで入力した帳票をPDFでダウンロードします。すべてにチェックが入っていることを確認し、「帳票表示・印刷」をクリックします。

ここで入力データを保存しておきます。「入力データを一時保存する」をクリックして保存しておきます。

ここで入力データを保存しておきます。「入力データを一時保存する」をクリックして保存しておきます。

次へ進みます。

カードリーダーをパソコンに接続し、マイナンバーカードをセットします。次へをクリック。

カードリーダーをパソコンに接続し、マイナンバーカードをセットします。次へをクリック。

「公的個人認証 署名用パスワード」を入力します。こちらは6~16桁のパスワードのほうです。

「公的個人認証 署名用パスワード」を入力します。こちらは6~16桁のパスワードのほうです。

なお、このパスワードを忘れると、役所(市役所、区役所や町役場など)に行ってパスワードを初期化しないといけません。

パスワードが正しいとこのような画面になります。

パスワードが正しいとこのような画面になります。

次へ進みます。

リーダーにマイナンバーがセットしてあることを確認し、「送信」をクリックします。

リーダーにマイナンバーがセットしてあることを確認し、「送信」をクリックします。

このように表示されれば正しく送信されました。

このように表示されれば正しく送信されました。

なお、私の場合は消費税を納めなくてもいい免税事業者になる届け出もこの後に同じような手順で送信しました。

申告書を喪神した後の作業についてが表示されます。

申告書を喪神した後の作業についてが表示されます。

ここでもう一度入力データを保存しておきます。

また、消費税の納付方法についての注意書きなどが表示されます。

これでe-Taxによる消費税の申告が完了しました。

これでe-Taxによる消費税の申告が完了しました。

e-Taxのメリットは家に居ながら(税務署の2~3月はものすごい混んでいる)申告できる点と、記入ミスなどがあってもそのまま最初からやり直せば、記入ミスのデータを上書きしてくれるので、何度でもチャレンジできる点。

なので私のように初めての消費税申告の人でも、ぜひチャレンジしてもらいたいと思います。

関連ページ

2019/03/03 15:49:28 【 e-Taxで消費税の申告の仕方 】 | コメント |

消費税の簡易課税と本則課税の違いとは

消費税を納める場合、確定申告時に簡易課税制度か本則課税制度のどちらかで計算します。違いを紹介。

確定申告で消費税を申告する場合、「簡易課税」か「本則課税」のどちらかで納める消費税を計算する必要があります。はじめて確定申告で消費税を納める場合、初心者にはよくわからないと思うので、初心者にもわかるようにこの2つの違いを紹介したいと思います。(まぁ、私も今年始めて申告するのですが)

スポンサード リンク

目次

本則課税とは

例えば消費税8%の場合、売上の8%が消費税になりますが、仕入れや経費で支払った消費税を引くことが出来ます。

言葉だけだとわかりにくいので、実際に税務署に提出する消費税の申告書で見てみることにします。

以下の例では、2018年の1年間で行った仕事は、引越の手伝い(特に深い意味はありません(笑))の1件だけで、この売上が税込み108,000円(消費税8%)だったとします。

以下の例では、2018年の1年間で行った仕事は、引越の手伝い(特に深い意味はありません(笑))の1件だけで、この売上が税込み108,000円(消費税8%)だったとします。

また、経費などはかからなかった場合から見ていきます。

決算書の①「売上(収入)金額」は、108,000円でそれ以外の収入がなかったので、⑦「差引金額」も108,000円になります。

仕訳日記帳

仕訳日記帳でみると以下のようになります。なお、会計ソフト(私はやよいの青色申告 デスクトップ版を使用していますが)の入力は、やよいの青色申告の使い方を参考にしてください。

| 日付 | 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 | |

| 借方補助科目 | 消費税額 | 貸方補助科目 | 消費税額 | 借方税区分 | 貸方税区分 | |

| 12/31 | 売掛金 | 108,000 | 売上高 | 108,000 | 引越の手伝い | |

| 課税売上8% | ||||||

課税標準額の求め方

売上高108,000円で消費税が8%の場合は、税抜きの売上高は、100,000円になるのはだいたい想像がつくと思います。が、実際には正しい計算の方法があります。

売上高108,000円で消費税が8%の場合は、税抜きの売上高は、100,000円になるのはだいたい想像がつくと思います。が、実際には正しい計算の方法があります。

税込みの売上高(ここでは108,000円)に、100/108を掛けて、1000円未満の端数は切り捨てます。

例えば税込みの売上高が、123,456円だった場合はこのように114,000円になります。

例えば税込みの売上高が、123,456円だった場合はこのように114,000円になります。

もし、消費税が10%の場合は、100/108 の部分が 100/110 になります。この場合も1000円以下の端数は切り捨てて計算します。

こちらが「本則課税方式」で申告する場合の、税務署に提出する申告用紙(消費税申告書)の例です。

こちらが「本則課税方式」で申告する場合の、税務署に提出する申告用紙(消費税申告書)の例です。

ここで(2)の「消費税額」の値が8,000円ではなく6,300円になっている点に注目してください。

消費税は国税と地方消費税の2つ

消費税は実は、「地方消費税」と「国税消費税」の2つを足した金額になります。消費税8%の場合は、国税が6.3%。地方消費税が1.7%(足すと8.0%)になります。消費税10%の場合は、国税が7.8%、地方消費税が2.2%になります。

申告書ではまず「国税」の方の消費税の額を求めます。なので、ここで(2)の「消費税額」が、(1)「課税標準額」の6.3%の6,300円になっています。

なお、ここの金額は100円未満は切り捨てになります。

控除税額

さてここからが本則課税と簡易課税の違いが明確になります。「控除税額」という項目があります。ここは、事業を行うに当たって仕入れにかかった金額や、経費などにかかった金額で支払った消費税を入力します。

さてここからが本則課税と簡易課税の違いが明確になります。「控除税額」という項目があります。ここは、事業を行うに当たって仕入れにかかった金額や、経費などにかかった金額で支払った消費税を入力します。

今回の例では、経費や仕入れが1つも発生しなかったので、ここ(控除税額)が空白になっています。

消費税及び地方消費税の合計税額

一番下の(26)を見てみると、8,000円という金額になっています。売上金額108,000円で消費税が8%の場合は、消費税は8,000円なので(26)の「消費税及び地方消費税の合計税額」の値とぴったり一致しています。

一番下の(26)を見てみると、8,000円という金額になっています。売上金額108,000円で消費税が8%の場合は、消費税は8,000円なので(26)の「消費税及び地方消費税の合計税額」の値とぴったり一致しています。

経費が発生した場合

上の例では仕入れや経費がかからなかったので、8,000円がそのまま納める消費税になります。が、経費・仕入れ費などが発生した場合はどうなるのでしょう?

仕訳日記帳

仕訳日記帳では以下のようになります。今回の例では、引っ越しにレンタカーを借り、税込みで10,800円でした。現金で支払いました。

| 日付 | 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 | |

| 借方補助科目 | 消費税額 | 貸方補助科目 | 消費税額 | 借方税区分 | 貸方税区分 | |

| 12/31 | 売掛金 | 108,000 | 売上高 | 108,000 | 引越の手伝い | |

| 課税売上8% | ||||||

| 12/31 | 旅費交通費 | 10,800 | 現金 | 10,800 | レンタカー代 | |

| 課対仕入8% | ||||||

すると経費が発生しなかったときは空白だった「控除税額」に数字が埋まっています。

すると経費が発生しなかったときは空白だった「控除税額」に数字が埋まっています。

ここの「控除対象仕入税額」も先程の(2)「消費税額」と同じ計算になります。

10,800円 x 100/108 = 10,000円

10,000円 x 6.3% = 630円(4)

(7)「控除税額小計」はそのまま(4)「控除対象仕入税額」の金額を入力します。

差し引き税額

(9)「差引税額」は、(2)6,300円から(7)630円を引き、100円未満切捨にします。

6,300円 - 630円 = 5,670円 ≒ 5,600円

この5,600円が国税(6.3%)の消費税になります。

地方消費税を求める

今度は地方消費税(1.7%)を求めます。先ほど求めた国税の5,600円を元に

5,600円 x 17/63 = 1,511.1111 ≒ 1,500円

ここでも100円未満は切り捨てます。

これで地方消費税1,500円が算出されました。

なお、ここででてきた「17/63」は、消費税8%の場合の値です。なぜ17/63か、は「地方消費税の税率」の「第72条の83 地方消費税の税率は、六十三分の十七とする」から来ていますが、

消費税(国税) = 消費税額 x 63/100

地方消費税 = 消費税額 x 17/100

地方消費税 = 消費税(国税) x 17/63

と、突き詰めると国税分の17/63が地方消費税分になるからです。

消費税及び地方消費税の合計税額

あとは国税と地方消費税を足します。

5,600円 + 1,500円 = 7,100円

これで「本則課税」方式で納める消費税の額を求めることが出来ました。こうやって1つ1つ計算していくと、それほど複雑な仕組みにはなっていないことがわかります。

なお、やよいの青色申告などの会計ソフトなどを使うと、こうした計算や申告書の作成もすべて自動で作成してくれるので、簡単です。

参照:やよいの青色申告で消費税を入力するには

消費税が安くなる?

今回のような複雑な計算をしないで、単に8%を使って計算すると、

8,000円 - 800円 = 7,200円

のように納める消費税は、7,200円になるはずですが、申告時の計算は1000円未満の端数を切り捨てたり、100円未満の金額は切り捨てているので、若干安くなります。

簡易課税とは

続いて同じ条件(引越の手伝い108,000円で、経費などが発生しない)で、「簡易課税」で申告する場合を見てみます。

簡易課税は売上高のみから消費税を計算する

「簡易課税」方式の最大の特徴は、売上高から消費税を求める点です。「本則課税」では、仕入や経費にかかった消費税を差し引くことが出来ました。が、「簡易課税」では、だいたいこのくらいの消費税を経費などで支払っているという「みなし税率」を使用して「控除税額」が計算されます。

そのため、一番最初の例のように仕入や経費がかからなかった場合でも、「控除税額」が発生し、納める消費税が安くなります。

「簡易課税」方式でも先程と同じ条件で、「引越の手伝い」108,000円の売上高で、経費などが発生しなかった場合、「簡易課税」で納める消費税の計算をしてみます。

| 日付 | 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 | |

| 借方補助科目 | 消費税額 | 貸方補助科目 | 消費税額 | 借方税区分 | 貸方税区分 | |

| 12/31 | 売掛金 | 108,000 | 売上高 | 108,000 | 引越の手伝い | |

| 簡売五8% | ||||||

みなし仕入率

「簡易課税」では、「みなし仕入率」という値が計算に含まれるのですが、これは事業によって違ってきます。

例えば八百屋など仕入が多い卸売業(90%)は、多くなるし、経費が殆どかからない不動産業は低く(40%)になります。

なお、アフィリエイトや作家(いわゆるサービス業)などは「第五種事業(50%)」になります。

なお、この「みなし仕入率」の「事業区分」は勝手に決めていいわけではなく、「簡易課税」を選択するときに税務署に提出する消費税簡易課税制度選択届出書に記載して提出する必要があります。

今回は「第五種事業(50%)」として計算します。

(2)の「消費税額」までは先程の「本則課税」と同じです。が、その下の(4)「控除対象仕入税額」が、(2)の「消費税額」に「みなし仕入率(ここでは50%)」を掛けて求めます。

(2)の「消費税額」までは先程の「本則課税」と同じです。が、その下の(4)「控除対象仕入税額」が、(2)の「消費税額」に「みなし仕入率(ここでは50%)」を掛けて求めます。

6,300円 x 0.5 = 3,150円

(11)「納付税額」で国税の消費税額が算出されますが、100円以下が切り捨てなので、3,100円になっています。

続いて地方消費税(20)を計算します。

3,100円(国税分) x 17/63 = 836.5円 ≒ 800円(20)

あとは国税分と地方消費税を足します。

3,100円(11)+800円(22)=3,900円

本則課税で申告した場合、8,000円の消費税を収めないとならないわけですが、簡易課税を選択した場合は、3,900円と半分以下になりました。

このように経費や仕入がかからないような事業の場合は、「簡易課税」を選択したほうが納める消費税の金額が低くなる可能性があります。

経費や仕入が発生した場合

注意すべき点は、簡易課税では経費や仕入が発生した場合でも、「控除税額」の値は「課税標準額」のみで決定されるので、仕入が多い場合は逆に納める消費税が多くなる可能性がある点です。

書類の提出が必要

本則課税と簡易課税の最も大きな違いは、税務署に「消費税簡易課税制度選択届書」を提出しないと、選択できないと言うことです。

本則課税と簡易課税の最も大きな違いは、税務署に「消費税簡易課税制度選択届書」を提出しないと、選択できないと言うことです。

提出は確定申告で申告する年の年末までに行わなければならないので、確定申告する時期(2~3月)になって簡易課税制度で申告する!と言うことは出来ません。

また、一度「簡易課税制度」を選択すると、2年間は「本則課税」に戻せません。

仕入れ費や経費が大量にかかったので、本則課税で申告したい。という可能性がある場合は、簡易課税制度を選択すると損をする可能性があります。

みなし仕入率

仕入れ費が多くなる「卸売業」や「小売業」は必然的にみなし仕入率が多くなり、納める消費税も少なくなります。

逆に経費があまりかからないアフィリエイトや不動産業などは逆にみなし仕入率が低くなります。

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第一種事業 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業)をいいます。 |

| 第二種事業 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第一種事業以外のもの)をいいます。 |

| 第三種事業 | 70% | 農業(※)、林業(※)、漁業(※)、鉱業、建設業、製造業(製造小売業を含みます。)、電気業、ガス業、熱供給業及び水道業をいい、第一種事業、第二種事業に該当するもの及び加工賃その他これに類する料金を対価とする役務の提供を除きます。 ※平成31年(2019年)10月1日を含む課税期間(同日前の取引は除きます。)からは、農業、林業、漁業のうち、消費税の軽減税率が適用される飲食料品の譲渡に係る事業区分が第三種事業から第二種事業へ変更されます。 |

| 第四種事業 | 60% | 第一種事業、第二種事業、第三種事業、第五種事業及び第六種事業以外の事業をいい、具体的には、飲食店業などです。 なお、第三種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も第四種事業となります。 |

| 第五種事業 | 50% | 運輸通信業、金融・保険業 、サービス業(飲食店業に該当する事業を除きます。)をいい、第一種事業から第三種事業までの事業に該当する事業を除きます。 |

| 第六種事業 | 40% | 不動産業 |

関連ページ

2019/02/03 19:17:29 【 消費税の簡易課税と本則課税の違いとは 】 | コメント |

やよいの青色申告で消費税を入力するには

やよいの青色申告で消費税の課税事業者になった場合の設定変更と消費税の計算の仕方などを紹介します。

個人事業主でも、基準期間(課税期間の2年前)の売上高が1,000万円を超えると消費税を納める必要があります。

私の場合は事業の収益は少ないのですが、株の売却や、保険などの支払で1,000万円を超えてしまったので、去年の分の確定申告で消費税を納める必要が出てきました。すでに税務署に「消費税の課税事業者」の届け出と「消費税簡易課税制度選択届出書」は提出済み。

そこでこのページでは、やよいの青色申告で消費税を入力・計算するにはどうすればいいのかを紹介します。

* なお、本文で紹介しているやよいの青色申告は、2014年度版及びVer19(2019年度版)になります

スポンサード リンク

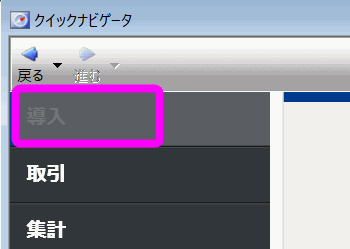

ナビゲーター画面で「導入」をクリックします。

ナビゲーター画面で「導入」をクリックします。

*課税期間を選択しておきます

課税方式の選択

ここで

ここで

本則課税はそのまま消費税を1つ1つ計算する方式ですが、簡易課税は売上高からざっくり消費税の額を求めます。

すごく単純化した例で説明します。

1年間にした仕事が、引越の手伝いで11万円の報酬の1件だけだったとします。

この引越の手伝いのために、レンタカー代2万2000円がかかりました。

消費税率は10%だとします。

本則課税

本則課税では、報酬10万円+1万円(消費税)になります。

経費としてレンタカー代20,000円+2,000円(消費税)になるので、この年の納める消費税は、

10,000円 - 2,000円 = 8,000円

で、8,000円になります。このように売上高の消費税から、経費や仕入れで支払った消費税を引くのが「本則課税」になります。実際にはもっと複雑な計算を行う(詳しくは、消費税の簡易課税と本則課税の違いとはを参考にしてください)

やよいの青色申告などの会計ソフトでは、こうしためんどくさい計算も自動で行ってくれます。

簡易課税

簡易課税では、売上高11万円から消費税を直接求めます。このときいくら経費がかかったか、などは考慮しません。

なので経費がかからない事業の場合、すごく得をします。

サラリーマンの給与所得控除のような感覚ですね。

このときの消費税の計算も、やよいの青色申告が自動で計算してくれます(後述)。

なのでもともと経費がかからない事業の場合は、「簡易課税」を選択したいところですが、簡易課税を選択するにはあらかじめ税務署に申告していないといけません。

![]() 消費税簡易課税制度選択届出書

消費税簡易課税制度選択届出書

「簡易課税」を選択した場合は、事業がどれに該当するか選択します。

「簡易課税」を選択した場合は、事業がどれに該当するか選択します。

詳しくは、みなし仕入率と該当する事業を参考にしてください。あるいは、税務署に行って聞いてみると確実だと思います。

ちなみにアフィリエイトなどは、「第五種事業」になります。

仕分けをしてみる

かんたん取引で確認してみる

消費税の設定をするとどのように入力されるのでしょうか?「かんたん取引入力」で架空の売上を入力して確認してます。

以下では、引越の手伝いとして

「相手勘定」を「売上高」にします。

「相手勘定」を「売上高」にします。

「摘要」は「引っ越し手伝い」とします。

「金額」は11,000円にしました。

入力したデータを反映させていいか聞いてくるので、「はい」をクリック。

入力したデータを反映させていいか聞いてくるので、「はい」をクリック。

このように入力されていました。

このように入力されていました。

なお、2018年度は消費税8%なので、「相手勘定区分」をクリックし・・・

消費税の売上高の入力例

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 | |

| 借方補助科目 | 消費税額 | 貸方補助科目 | 消費税額 | 借方税区分 | 貸方税区分 |

| 売掛金 | 11,000 | 売上高 | 11,000 | 引っ越し手伝い | |

| 簡売五8% | |||||

このような結果になりました。

消費税率の変更 借方 税区分

経費を入力するときは、「借方税区分」の部分をクリックすると、「課税対応仕入れ○%」と表示されるので、適切な消費税率を選択します。

経費を入力するときは、「借方税区分」の部分をクリックすると、「課税対応仕入れ○%」と表示されるので、適切な消費税率を選択します。

なお、「簡易課税」の場合は先程も書いたとおり、経費の金額にかかわらず、消費税が決定されるので経費の入力でいちいち消費税対応化入力する必要はありませんが・・・。

経費・仕入れの消費税

「簡易課税」を選択した場合、先程も書いたとおり「売上高」から消費税の額が決まります。なので、経費や仕入れの消費税「貸方税区分」は対象外でも構いません。が、「本則課税」の場合はこちらもきちんと入力されているはずです。

消費税申告書を確認してみる

実際に消費税申告書にはどのように反映されるのでしょうか?今の入力がどのように記載されているか確認します。

メニューの「決算・申告」をクリックし、②「消費税申告書設定」をクリック。

メニューの「決算・申告」をクリックし、②「消費税申告書設定」をクリック。

③の「申告基礎データ(簡易課税用)」をクリックします。

「データ取込」をクリックします。仕分けを更新したら必ずこの「データ取込」をクリックして申告書にデータを反映させてください。

「データ取込」をクリックします。仕分けを更新したら必ずこの「データ取込」をクリックして申告書にデータを反映させてください。

取り込んでいいか確認してくるので、「はい」をクリックします。

取り込んでいいか確認してくるので、「はい」をクリックします。

自動で簡易課税の計算が行われ、納める消費税の額(「消費税及び地方消費税の合計税額」の3,900円)が記載された申告書が表示されました。

自動で簡易課税の計算が行われ、納める消費税の額(「消費税及び地方消費税の合計税額」の3,900円)が記載された申告書が表示されました。

これを印刷して税務署に申告書Bや決算書とともに提出するか、e-Taxで申告します。

なお、売上高が税込み11,000円の場合、消費税8%の場合は納める消費税は815円になりますが、簡易課税では300円になります。このように経費がかからない場合は、簡易課税だと納める消費税が少なくなります。

関連ページ

2019/02/01 18:53:28 【 やよいの青色申告で消費税を入力するには 】 | コメント |

消費税を申告する手続きは必要?

前の前の年の課税売上高が1000万円を超えると、個人事業主でも消費税を支払う必要があります。そのために必要な書類の提出を解説。

前の前の年の課税売上高が1000万円を超えると、その年は消費税を納める義務が生じます。この事を「課税事業者となる」といいますが、あらかじめ住んでいる地区(納税地を所轄する)の税務署に書類を提出する必要があります。特に「簡易課税制度」を利用するためには、原則として適用とする課税期間の開始日の前日までに「

スポンサード リンク

目次

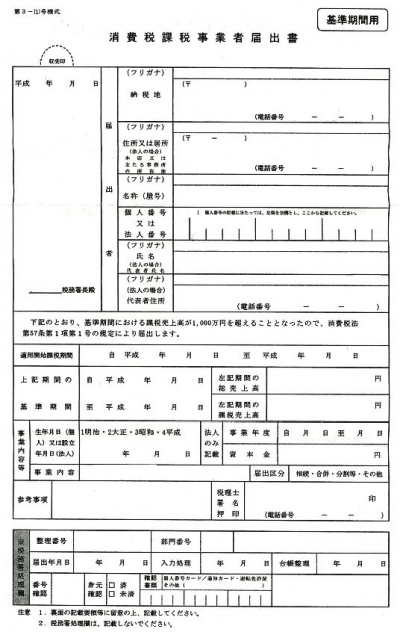

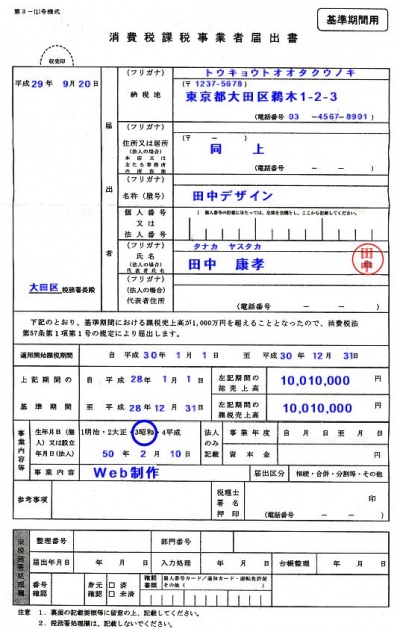

消費税課税事業者届出書とは

「

「

国税庁のサイトでは提出時期は、「事由が生じた場合、速やかに」と記載されていますが、2年間の猶予がある(1,000万円の課税売上高があってから)ので、私の場合は「課税期間」に提出しました。

具体的に言うと、私の場合は「平成28年度」の課税売上高が1,000万円を超えました。(不動産を売却したり、生命保険の満期等色々な収入が重なったので決して収入が良いわけではありませんが・・・)

これにより2年後の平成30年度の確定申告で、消費税を収める必要があります。

で、「消費税課税事業者届出書」は平成30年度中に提出しました。

平成29年度に提出すると、平成29年度分も消費税を納める必要があるかもしれないと思ったからです。

まぁ、実際には「消費税課税事業者届出書」に「適用開始期間」(消費税を収め始める期間)を記入するので、早目に提出しても構わないんですけれどね。

書類はどこで手に入る?

私の場合はいろいろ聞きたいことがあったので、税務署に直接足を運びました。直接税務署に行くと、書き方を詳しく教えてもらいながら記入することが出来るので、一番おすすめです。

もし、行く隙がないというのであれば、[手続名]消費税課税事業者届出手続(基準期間用)からもPDFをダウンロードできるので、自分で印刷してから入力し、提出しても構いません。

消費税課税事業者届出書を出さないと?

提出しなかったからと言って消費税を納めなくても良くなるわけではありません。が、必要な書類が送られてこなかったり(e-Taxを利用する場合は関係ありませんが)、また税務署の方から提出してくださいという通知などが届く可能性があるようです。

基準期間とは?

「消費税課税事業者届出書」には、「基準期間用」ともう一つ「特定期間用」というものがあるのですが、一般的には「基準期間用」を使用します。

「基準期間」とは「納税義務の判定の基準となる期間」で、個人事業主の場合は「前々年」(法人の場合は「前々事業年度」)になります。

つまり2年前の「課税売上高」が1,000万円を超えた場合ですね。

超えた場合なので、1000万円ピッタリの場合は関係ありません。

消費税を納める必要がない場合は、「

特定期間とは?

もう一つの「特定期間」とは、前年度の1月1日から6ヶ月(6月30日)の間になります。前々年の課税売上高が1,000万円を超えなくても、この特定期間に課税売上高が1,000万円を超えると消費税を納める義務が生じます。

また、仮に3月10日から事業を開始した場合でも、6月30日が特定機関の終了日となります。

7月1日以降に事業を開始した場合は、特定期間を過ぎているので関係ありません。

詳しくは、国税庁のサイトの特定期間の判定を参考にしてください。

課税売上高とは

「免税事業者」の場合は、消費税込みの売上高の合計になります。

例えば、フリーライターがある年の1年間の収入が500万円だったとすると、500万円が「課税売上高」となります。(ちなみに「課税所得」は、「所得金額」から「所得控除」を引いたもの)

「課税事業者」の場合は、消費税を引いた売上高の合計(上の例の場合、454万545円 *消費税10%の場合)が「課税売上高」となります。

消費税分はもらっていない?

Webライターや個人のデザイナーのようなフリーランサーの場合、物を売るわけでは無いので、「消費税分はもらってないよ!」と思うかもしれませんが、実際には消費税込みと考えるのが一般的です。(この辺はあやふやでグレーゾーンなことが多い)

数年前ぐらいからアフィリエイトでも、消費税込みで支払われるようになりましたが、以前はこの辺があやふやでした。

私のような弱小個人事業者は基本的には、課税売上高は1000万円に届かない人も多いので、クライアントも消費税込みなのかあやふやのまま契約している人もいるかも知れません。なので、なるべく課税事業者になる可能性がある場合は、クライアントに確認しておいたほうがいいかも。

消費税課税事業者届出書の記入例

それほど難しいことを書くわけではありませんが、基準期間(1000万円を超えた期間)の売上高の金額がわからないといけません。あとはハンコも必要ですね。

それほど難しいことを書くわけではありませんが、基準期間(1000万円を超えた期間)の売上高の金額がわからないといけません。あとはハンコも必要ですね。

税務署に足を運ぶ場合はこれらを用意しておいてください。

必要なもの

1.ハンコ

2.基準期間の売上高がわかるもの(申告書など)

消費税簡易課税制度選択届出書

消費税課税事業者届出書を提出するときは(必要であれば)、「消費税簡易課税制度選択届出書」も同時に提出しておくといいかもしれません。

消費税課税事業者届出書を提出するときは(必要であれば)、「消費税簡易課税制度選択届出書」も同時に提出しておくといいかもしれません。

「消費税簡易課税制度選択届出書」とは、通常消費税の計算は売上高に含まれる消費税を足し、経費や仕入れで支払った消費税の合計を引く(仕入控除税額)のですが、「簡易課税制度」では、「売上高」から「みなし仕入率」をかけて「納付する消費税」を計算します。

*簡易課税制度については別ページで詳しく計算方法を紹介します

簡易課税と原則課税の違い

簡易課税

納める消費税 = 売上高 x みなし仕入率

*実際にはもう少し複雑な計算になる

原則課税

納める消費税 = 預かった消費税 - 仕入れ・経費等で支払った消費税

簡易課税制度のメリット

支払う消費税が少なくなる可能性がある

簡易課税制度のメリットとしては、経費があまりかからない事業の場合でも「仕入控除税額」が発生すること。

例えばアフィリエイトのようなあまり経費がかからないような事業の場合、受け取った消費税がそのまま納付する消費税になります。が、簡易課税制度を利用すると(本来はそれほど経費がかかっていないのに)一定金額の経費がかかり(つまり仕入控除税額が発生し)、納付する消費税を少なくすることができます。

ただし逆に経費や仕入れが多かった場合は、支払う消費税が多くなる可能性もあります。

納める消費税の計算が簡単

会計ソフトを使っていれば「簡易課税」でも「原則課税」でも、納める消費税の額は自動で計算してくれるので、あまり関係ないのですが、副業(株や不動産所得、アフィリエイトなど)をしているサラリーマンが申告する場合などは、計算が楽になります。

簡易課税制度のデメリット

消費税が増える可能性がある

せどりのような仕入れが多い事業の場合は、かえって消費税が増える可能性があります。

2年間継続

「簡易課税制度選択届出書」を提出した場合、2年間は戻すことができません。

2年目から仕入れ・経費がかかる事業を始めてしまった場合でも、「簡易課税制度」を続けなくてはなりません。

なお、詳しい「本則課税」と「簡易課税」の違いは、消費税の簡易課税と本則課税の違いとは<を参考にしてください。

消費税簡易課税制度選択届出書 記入例

記入もそれほど難しくはないのですが、自分の事業の該当する事業がなんなのかを把握しておく必要があります。

記入もそれほど難しくはないのですが、自分の事業の該当する事業がなんなのかを把握しておく必要があります。

よくわからない場合は、税務署に行って尋ねてみると教えてくれるでしょう。(注)必ず年末までには確認しておくこと。年をまたいでしまうとどこの税務署も激混みで、特に2月半ば以降は駐車場も満杯であることが多い

みなし仕入率と該当する事業

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第一種事業 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業)をいいます。 |

| 第二種事業 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第一種事業以外のもの)をいいます。 |

| 第三種事業 | 70% | 農業(※)、林業(※)、漁業(※)、鉱業、建設業、製造業(製造小売業を含みます。)、電気業、ガス業、熱供給業及び水道業をいい、第一種事業、第二種事業に該当するもの及び加工賃その他これに類する料金を対価とする役務の提供を除きます。 ※平成31年(2019年)10月1日を含む課税期間(同日前の取引は除きます。)からは、農業、林業、漁業のうち、消費税の軽減税率が適用される飲食料品の譲渡に係る事業区分が第三種事業から第二種事業へ変更されます。 |

| 第四種事業 | 60% | 第一種事業、第二種事業、第三種事業、第五種事業及び第六種事業以外の事業をいい、具体的には、飲食店業などです。 なお、第三種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も第四種事業となります。 |

| 第五種事業 | 50% | 運輸通信業、金融・保険業 、サービス業(飲食店業に該当する事業を除きます。)をいい、第一種事業から第三種事業までの事業に該当する事業を除きます。 |

| 第六種事業 | 40% | 不動産業 |

株やFX、アフィリエイト等の場合は「第5種事業」になりますね。

関連ページ

2019/02/03 18:30:39 【 消費税を申告する手続きは必要? 】 | コメント |

e-Taxと確定申告作成コーナーの登場によって随分確定申告も楽になりました。が、もう15年以上オンラインで確定申告している私でも、e-Taxは使いにくい!

毎回なにかしらエラーが表示されたり、進まなかったり・・・。

そこで今回は、おおよそ多くの人に表示されるe-Taxが使えない原因の解決策を紹介。

すべてをインストールする必要はありませんが、とりあえずインストールしておけば、きちんと進めると思います。

スポンサード リンク

目次

e-Taxがうまく動かない原因

e-Taxというか「確定申告作成コーナー」がうまく動かなかったり、各種民間のデータを取得して確定申告のデータ入力を自動で行ってくれる「マイナポータル」などがうまく動かない原因は、ほぼ必要なソフトウエアやプログラムのインストールをおこなっていないためが多いです。

そこで最低限必要なプログラムのダウンロード先を紹介します。

事前準備セットアップ

毎年e-Taxを使っている人でもつまずくのが、この「事前準備セットアップ」。これ、毎回プログラムを更新しなければならないらしい。

やり方は以下。

これは「事前準備セットアップ」プログラムを上書きインストールします。

この「事前準備セットアップ」の右側にある「事前準備へ」の部分をクリックします。

ここで「修正」「前回のセットアップ絵インストールしたプログラムを再インストールします」の方にチェックを入れ、「インストール」をクリック。

同じPCですでにe-Taxをおこなったことがあれば、「いいえ、インストールしません」をチェックして、「次へ」をクリック。

ルート証明書・中間証明書のインストール

こちらへ進みます。

e-Tax拡張機能

Chromeでe-Taxを利用する場合、いくつか「拡張機能」と呼ばれるものを追加する必要があります。

マイナポータル

今までのように控除証明書用のハガキなどを探して時間を浪費することはなくなりました。

Chrome Storeの「マイナポータル」を開きます。

マイナポータルとの連携

マイナポータルと連携すると何が出来るか?ですが、確定申告作成コーナーで「所得控除の入力」のときに、「医療費控除」や「社会保険控除」などの金額をマイナポータルを経由して自動で金額を取得してくれるんです。

iDeCoの場合

このダウンロードしたファイルを「確定申告作成コーナー」に読み込ませれば数値が入力されます。

e-Tax AP

利用者クライアントソフトEdge/Chrome

続いて「利用者クライアントソフトEdge/Chrome」。

これは、後で紹介する「利用者クライアントソフト」と連携して、Chromeでマイナンバーカードを利用する拡張機能です。

JPKI利用者ソフト

JPKI利用者ソフトは、公的個人認証サービスを利用するために必要なソフト。このソフトを使ってマイナンバーカードに記載された電子証明書を利用し、行政手続きを自宅のパソコンから行うことが出来ます。

パソコンにカードリーダーを繋げてマイナンバーカードを読み込んで使う場合に必要になります。

管理者権限ではありません

JPKI利用者ソフトをインストールするときに「現在ログインしているユーザは、管理者権限ではありません。管理者権限のユーザで再度当インストーラーを実行してください」というエラーが表示された場合は・・・

「OK」をクリックして閉じたら、

Adobe Acrobat

その場合、PDFを表示する「Acrobat Reader」というソフトウエアが必要です。

普通はすでにインストールされているはずですが、もし必要ならば、Adobeのサイトからダウンロードします。

マイナポータル関係

最後は、カードリーダー経由でマイナンバーカードを読み込むためのソフトとカードリーダーのドライバーです。

マイナポータルソフト

確定申告作成コーナーでマイナンバーカードを使う場合や、マイナポータル連携でデータを取得する際に、カードリーダーに載せたマイナンバーカードを読み取って使用できるようにするには、「マイナポータル」のアプリが必要です。

カードリーダードライバー

「カードとの通信中にエラーが発生しました」というようなエラーが表示された場合、カードリーダーのドライバーがインストールされていない可能性があります。

スマホで認証できない!?

実は、スマートフォンに「マイナポータル」アプリをインストールしていれば、カードリーダーがなくてもスマホ側で認証が出来ます。

実はこれ、パソコンで進める場合はカードリーダーがないと進めません。

スマホで認証する場合は、連携操作をスマホ側で進めていく必要があります。

私の場合はここでハマりました。んで、押し入れにしまっていたカードリーダーを探し出して、USBケーブルも探して進むことが出来ましたが、カードリーダがない場合はスマホで始めから開始してください。