社会保険控除とは

2007/01/29 17:14

青色申告にしろ、白色申告にしろ、無条件で控除(収入金額から差し引くこと)されるものとして「基礎控除」があります。

収入金額から38万円を引くことによって最低でも3万8千円(税率10%の場合)税金を安くしてくれるわけです。

たとえば、1年間の経費を引いた利益が300万円としたら、所得税率が10%であれば、

300万円 × 10% = 30万円

で、30万もの所得税がかかります。

ところが、基礎控除があるので、

(300万円 - 38万) × 10% = 26万2千円

になるわけです。

とはいってもまだ高いですよね。

で、この基礎控除以外にも、扶養家族(子供とか親とか)が居たらいくらか利益から引いていいですよ(扶養控除)。

配偶者が居たら引いていいですよ(配偶者控除)。

なんていうのがあるわけです。

社会保険控除

で、今回のテーマ、社会保険控除ですが国民年金と国民健康保険の支払った分が全額控除されます。

で、今回のテーマ、社会保険控除ですが国民年金と国民健康保険の支払った分が全額控除されます。

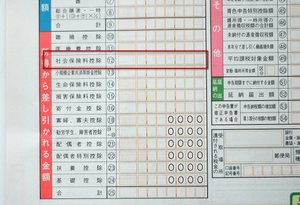

左の画像は、確定申告用の申告書です。

四角で囲まれた部分に1年間に支払った欄に合計金額を記入します。

国民年金

国民年金は収入に応じて金額が違ってくる健康保険と違って、年間15万9540円と決まっています。

が、注意しなければならないのは、平成18年の国民年金を滞納していて、平成19年にまとめて支払った・・・なんていう場合は、平成19年の控除になります。

つまり、年度内に請求された国民年金の金額ではなくて、いついくら支払ったか・・・になるわけですね。

あまり儲からなかった年は国民年金を滞納して、儲かった年にまとめて・・・なんていう人もいるんだとか。

また、滞納しているからといって確定申告を受けられないということはありません。

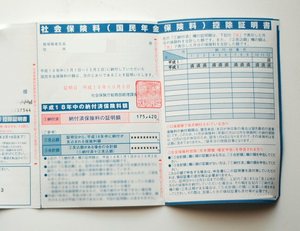

国民年金を支払っていれば、11月頃に左のようなはがきが届くはずです。

国民年金を支払っていれば、11月頃に左のようなはがきが届くはずです。

確定申告の時に必要になってくるので、合計金額を計算したらいらない・・・っていうのではなく、大切にとっておいてください。

確定申告の時に一緒に提出するそうです。

また、支払ったときの明細書(納付書・領収(納付受託)証書)では認められないそうです。

この控除用の証明書は再発行がきくらしいです。

詳しくはお近くの市役所できいてください。

国民年金を払った方がお得?

国民健康保険や経費のように、支払ったらそのまま・・・というような控除より、国民年金や生命保険のように、後々自分に返ってくるような支払いは、税金の面から考えるとお得です。

特に生命保険控除は最大10万円ですが、国民年金に関しては全額が控除になります。

最近、国民年金の滞納が問題化していますが、事業をしているなら是非払った方がお得でしょう。

(まぁ、払わないといけないわけですがw)

国民健康保険

左の画像は、国民健康保険用の控除証明書ですね。

左の画像は、国民健康保険用の控除証明書ですね。

やはり、11月頃に届きます。

こちらは、健康保険を控除してもらうときに必要になってきます。

確定申告の時に添付して提出するようです。

家族全員の保険料が控除?

私のように、家族と同居しているような場合国民健康保険は、世帯主に請求が来ると思います。

たとえば、私の場合親父と、お袋、そして私・・・この3人分がまとめて請求されます。

市役所の方に問い合わせたら、この控除は世帯主ではなくて支払っている人の控除に入れてしまっていいそうです。

私の親父も事業をしているのですが、この場合私が全額支払っていれば、私の確定申告用の控除に入れてもいいということですね。

健康保険の控除証明書の再発行

健康保険の控除証明書は再発行がきかないということをききました。

無くしてしまったという人は、市役所に問い合わせてください。

社会保険庁のサイトから

社会保険庁の控除証明書についてのページです。

・ 社会保険料(国民年金保険料)控除証明書等の発行について

・ 控除証明書に関するQ&A

![]() この記事の間違いを指摘する

この記事の間違いを指摘する![]()

![]() 2007/01/29 17:14 | このページのトップへ | コメントを書く | 管理

2007/01/29 17:14 | このページのトップへ | コメントを書く | 管理